0%

富果研究團隊從 2020 年初開始就持續替讀者追蹤台積電(市:2330),並撰寫一系列的台積電文章,認為台積電受惠於 5G、HPC、IoT 等大趨勢,且又位居產業龍頭、具有技術領先優勢,當時股價已被低估。而台積電股價從第一篇報告發布至今股價也已有 50% 以上的漲幅。

隨著近期全球股市反彈,台積電目前股價已來到 450 元左右,是否還具投資價值,我們也持續追蹤,並參加昨日(2020/10/15)舉辦的 Q3 法說會,幫大家整理了幾個 Takeaways:

產業面:

- 台積電總裁魏哲家認為受惠先進製程的領先, 5G、HPC、IoT 等應用端的強勁需求,台積電 2020 年營收可享有 YoY+30% 以上的成長,大幅高於 2020Q3 法說會預期的 YoY+20%。

另外也上調 2020 年全球半導體產值(不含記憶體)的成長到 YoY+5%(vs Q3 持平的看法); Foundry (晶圓代工)產業到 YoY+20% (vs Q3 YoY+14-19% 的看法)。

整體半導體產業成長的上調,顯示了隨疫情衝擊減緩,相關需求及新應用已開始快速回溫及出現。 - Covid-19 雖造成消費端短期的需求疲憊,但也加速了世界朝數位化轉變的進程,也造就了 WFH(遠端工作)、宅經濟等新型態的快速興起。而 HPC、5G、IoT 這些數位時代的關鍵推手也將在未來幾年維持強勁的成長。

- 5G 智慧型手機的滲透速度將高過 4G 手機,以 4G 智慧型手機約花了 6 年(2010-2016 年)達到全球滲透率 80% 的速度來看,我們可預期 5G 智慧型手機出貨量在未來 3-5 年將以高雙位數的 CAGR 成長。

營運面:

7 nm

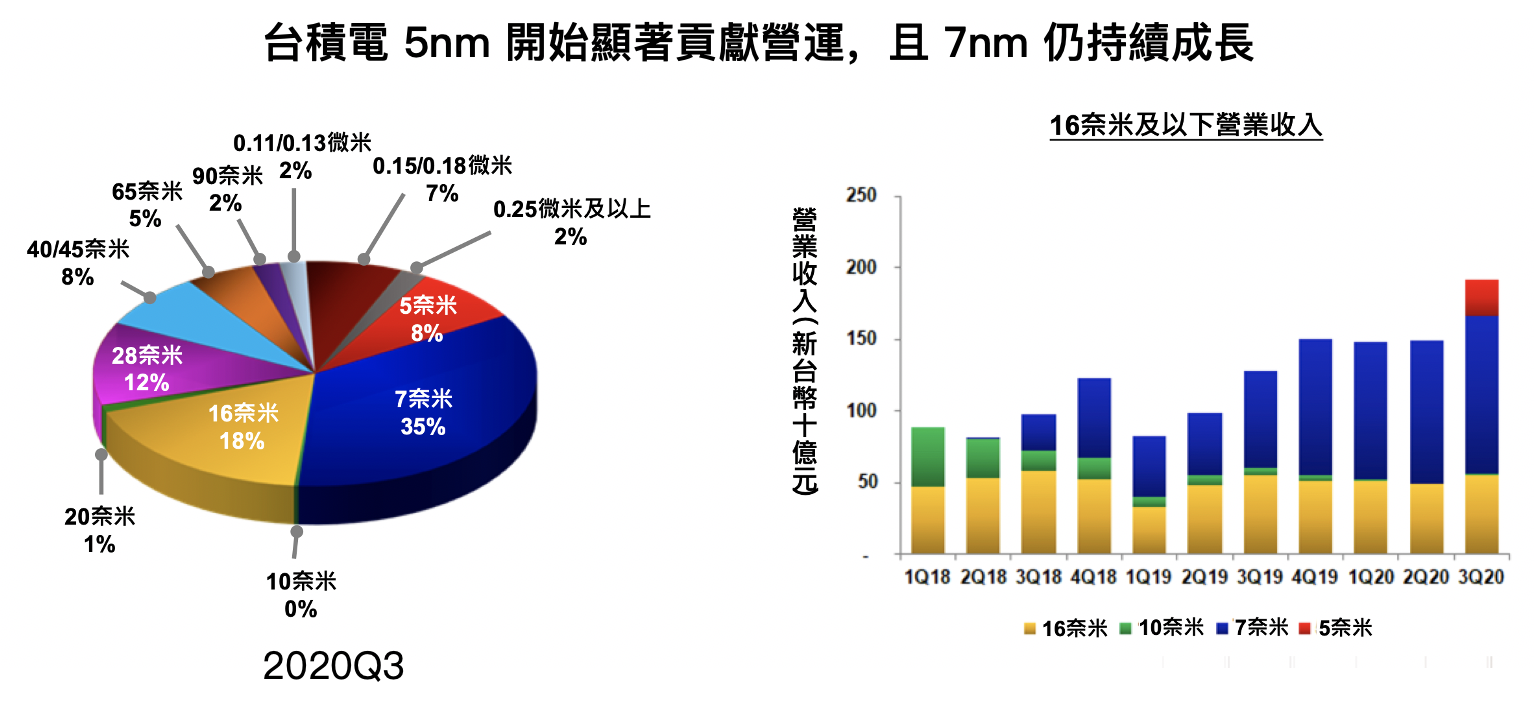

目前仍為台積電的營運主力,2020Q3 貢獻集團約 35% 營收。由於 HPC、5G 智慧型手機、遊戲機的強勁需求,產能預計在 2020Q4 持續維持滿載。(關於台積電的詳細客戶及製程分析可參考 <從看懂台積電,到預測台股的 2020 年> 系列文章)

5nm

2020Q3 貢獻台積電 8% 營收,大部分產能給了 Apple 的 A14 處理晶片(應用於最新的 iPad Air 及剛發表的 iPhone12) 。預期 2021 年 5nm 將維持滿載,整體營收貢獻可達 20%。顯示了無法供貨給華為的產能缺口將快速被其他客戶填滿。

然因尚在提升良率的關係,5nm 將在 2021 年影響毛利率約 2-3%,整體 5nm 的毛利率預計到 2022H2 到才能達正常水平(這個現象在晶圓製造產業相當常見,也同樣適用於記憶體製造業)。

3nm

研發中,預計 2021年會有產品 Tape out(IC 完成設計,交付試產),2022 年可以量產。效能將會較 5 奈米提升 25~30%。

相較於三星的 3nm 將改用 GAAFET 製程,台積電將繼續使用 FinFET 製程(這是電晶體製程的差別,您可理解成:半導體製程從 16nm 開始就一直都用 FinFET 製程,但近期因製程縮小到 Below 3nm,使有些理論認為應該轉用「理論上」接觸面積更大的 GAAFET 來取代可能已走到極限的 FinFET。)

因此隨台積電宣布 3nm 繼續使用 FinFET,我們認為其在成本控制上將會大幅領先採用 GAAFET 的三星。(因為台積電 3nm FinFET 學習曲線可以延續 5nm,也比三星採用 GAAFET 成熟許多。)這對台積電在之後 3nm 的爭霸戰將非常有利。

財務面:

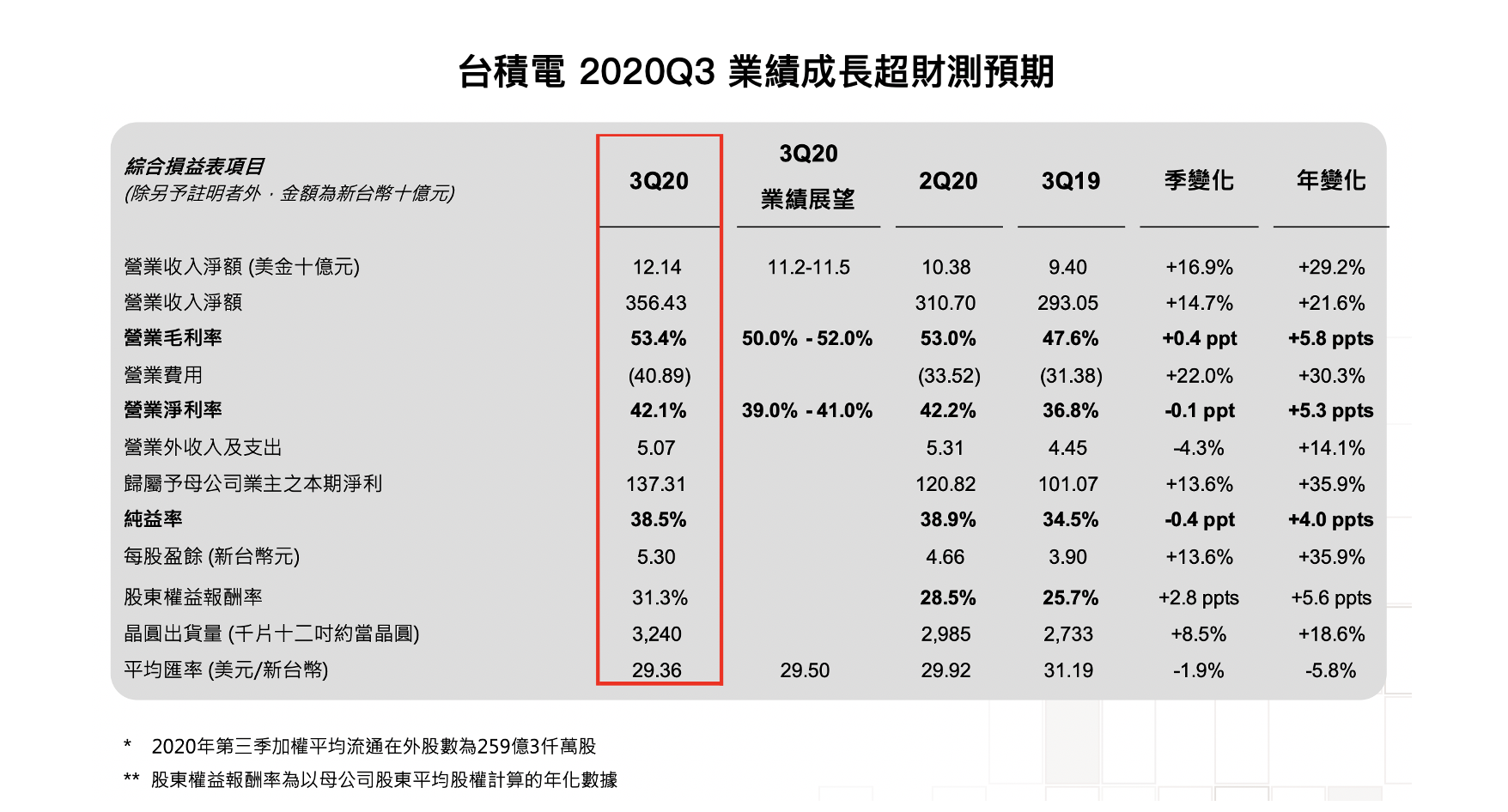

1. 受惠於 5G、HPC、IoT、Apple 新產品 等強勁需求,台積電 2020Q3 營收為 3,564 億元新台幣(以下同),YoY+21.6%,QoQ+14.7%;毛利率受惠於高產能利用率為 53.4%,YoY+5.8 ppts,QoQ+ 0.4 ppts;營業利益率 42.1%,YoY+5.3 ppts;EPS 為 5.3 元,YoY+35.9%。2020 年前三季累計 EPS 達 14.47 元,整體結果高於市場預期。

Source:台積電法說

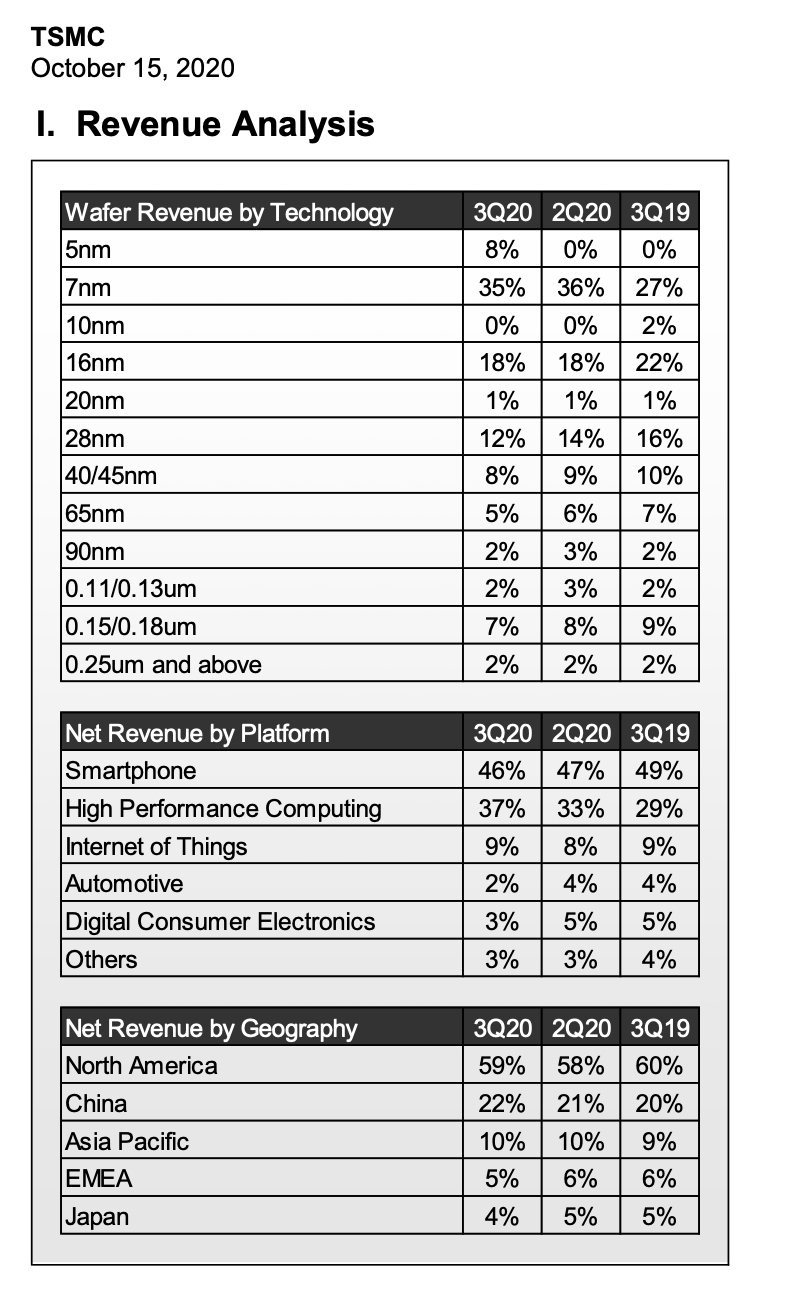

2. 以製程來看,2020Q3 的 5nm 貢獻達 8%,7 nm 35%,16nm 18%。16 nm 以下先進製程的營運佔比已達 61%,並可望持續上升。而先進製程佔比提高也可望拉升台積電的 ASP。

Source:台積電法說

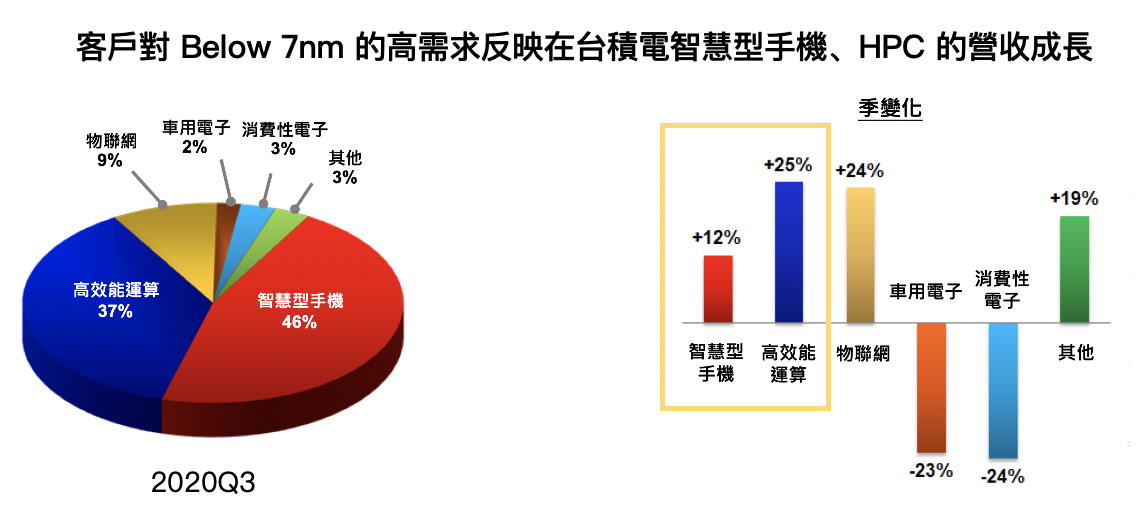

3. 以應用別來看,2020Q3 智慧型手機貢獻 46%,HPC 37%,IoT 9%,整體營運佔比和 2019Q2 相差不大。主要是 5G 智慧型手機、HPC 及 IoT 的高需求帶動了營收成長。而台積電也預期智慧型手機、HPC 將持續維持成長到 2022 年(其中 HPC 成長幅度將高於台積電整體成長平均)。

Source:台積電法說

4. 公司預估 2020Q4 的營收在扣除華為後可達 124-127 億美元(以 28.75 元兌 1 美元的匯率換算成新台幣約 3,514~3,599 億元,約和 2020Q3 持平),毛利率因高產能利用率可維持在 51.5~53,5%,營業利益率則為 40.5~42.5%。以此估算,台積電 2020 全年的 EPS 可望達 20 元的水準。

5. 2020 全年資本支出預計為 170 億美元,與 2020Q3 預期相同,目前南科 18 廠 P6 與 14 廠 P4 也預計可如期完工,在訂單滿載的情況下,新產能主要看好 5G 、HPC 、IoT 未來強勁需求,在新產能開出後,營收可望進一步增加,此外,投資人也可觀察一些台積電的相關設備股。

6. 由於疫情不確定性,客戶為了確保供應順暢,在 2020 年持續維持較高的庫存水位。展望 2021 年,台積電總裁魏哲家認為目前客戶庫存雖高,但考量到 5G、HPC、IoT 在未來幾年帶來的強勁需求將會快速消化庫存的情況下,不需要太擔心庫存議題。

筆者註:因 nVidia 交由三星代工的 Ampere 架構新 30x0 系列顯卡目前在產能良率上表現不佳,nVidia 未來推出之新產品重回台積電代工機率不低,可進一步填滿台積電在 7nm 的產能。

結論:

從台積電 2020Q3 超乎預期的財報還有對於今年半導體業成長的樂觀看法,我們認為 2020 年以來疫情帶來的負面衝擊已逐漸減少。隨著整體需求開始回溫,而如 5G 等新應用也逐漸問世,我們預期 2021 年的半導體產業也將持續維持不錯的成長。

考量台積電因本身產業的成長性(5G、HPC、IoT)、技術領先(5nm、7nm)、財務穩健(現金足夠、股利發放穩定)來看,未來幾年獲利都可維持穩定的成長。(關於台積電的詳細產業、技術介紹可參考<從看懂台積電,到預測台股的 2020 年> 系列文章)

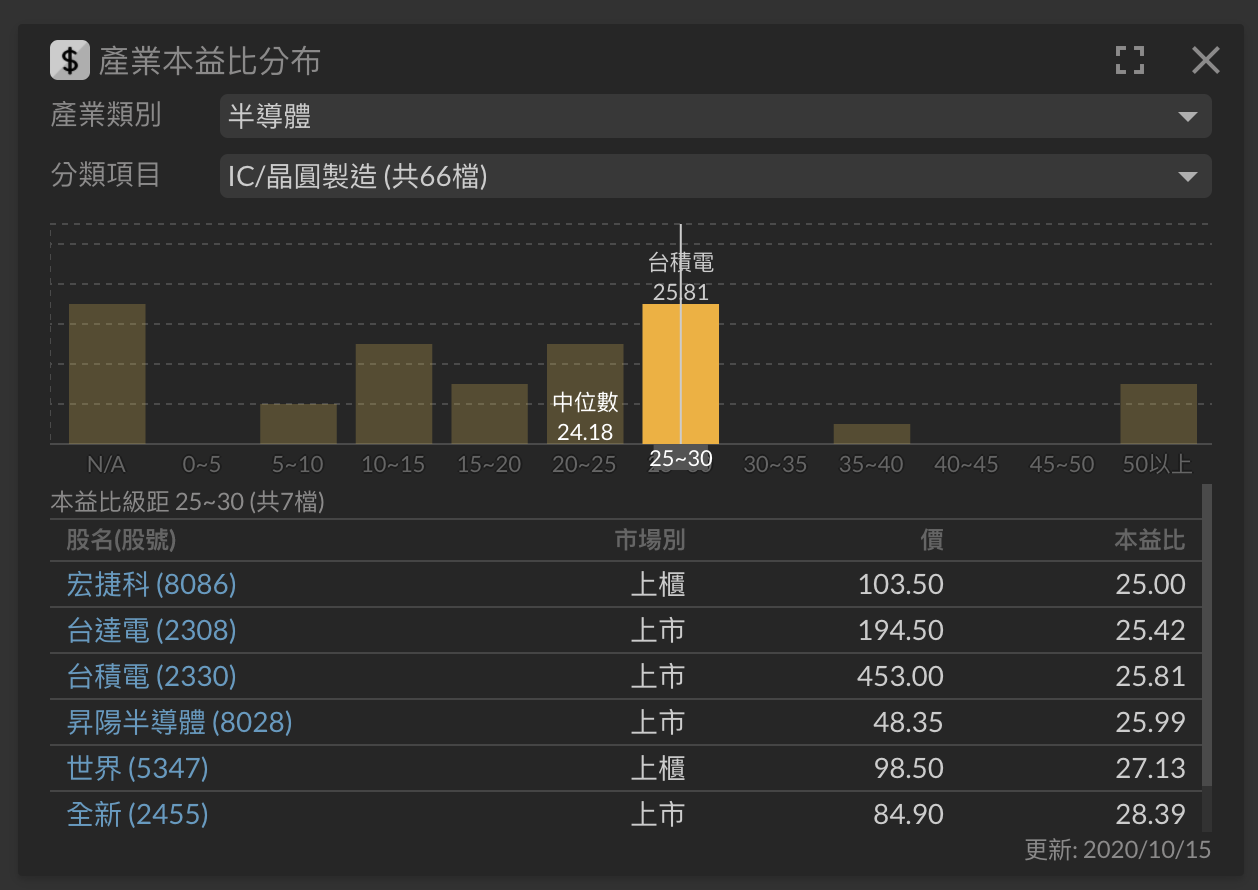

以目前評價來看,台積電本益比約 22 倍,大約落在晶圓製造產業的平均左右(可參考Fugle產業本益比分佈卡片),但考量到其產業的地位及未來的成長潛力,對長期投資人來說目前評價仍有投資價值。

Source: Fugle本益比河流圖

下行風險:疫情惡化、美元持續貶值、終端需求大減。

附錄:台積電營運別:

Source:台積電法說

責任編輯:邱翊雲(合格證券投資分析人員)

本人/本撰寫相關團體(以下簡稱我)目前有持有本文提到之股票的多方部位,預計不會在未來 72 小時內建/減倉。我與本文所提到的公司沒有商業關係,撰寫本文僅為分享,並無收取任何報酬。本文之資訊僅供分析參考,不保證內容之完整性與正確性,也不構成任何買賣有價證券之要約或宣傳。