台新金及新光金股臨會確定通過合併案 台新金併購新光金快訊 2024/10/09

台新金及新光金今天分別召開了股臨會針對合併案投票,最終結果是兩邊都以高贊成率通過合併案,台新金普通股出席率 78.53%、92.76% 贊成;新光金普通股出席率 81.6%、72.29% 贊成。

雙方股臨會通過後,下階段便是送金管會進行最終審核。富果判斷,就先前分析之金管會對於合併案的態度,包含要能同時維持市場秩序,並保障股東、員工及客戶權益來看,在雙方股東會都以高贊成率贊成合併的狀況下,除非新壽增資在評估後有出現狀況,不然金管會應該高機率會通過此次合併,台新金及新光金屆時將正式合併為台新新光金。

中信金停止公開收購新光金 中信金併購新光金快訊 2024/09/20

中信金於 2024/09/20 下午開完董事會後,於下午 4 點發佈重訊,正式停止公開收購新光金。

金管會不同意中信金公開收購新光金 台新金併購新光金快訊 2024/09/16

金管會於 2024/09/16 晚間 7 點召開臨時記者會,正式宣佈不同意中信金公開收購新光金。

就金管會提供之新聞稿,主要不同意中信金公開收購新光金之主因可統整為三點:

- 中信金未就公開收購之各種股權情況及後續發展進行完整規劃,包括收購 10-51% 下的各種情境,以及未收購成功後的釋股規劃。

- 中信金未能充分掌握新壽財務規劃以及未來增資相關承諾

- 中信金公開收購採換股形式,然換股會因市場而造成收購價不確定,故會使股東權益受到影響

綜合以上金管會判斷中信金不具備整併新光金之能力,故予以緩議,也就是不同意此案。

記者提問:

1.為什麼非合意併購的架構下會傾向現金收購,但合意併購能允許採換股形式?

主因是非合意併購在程序上僅經過一方的董事會,雙方股東皆無表達意見之機會,但合意併購是會同時經過雙方之董事會及股東會,故在股東有表達意見的機會下,較能保障雙方股東權益。

此外,金管會立法關於非合意併購的目的,是希望金融機購先取得一定股權後,能與被併購方好好洽談併購事宜,並轉變為合意併購,以維持金融秩序及穩定性。

2.合意併購及非合意併購之法規未來是否會調整?

金管會經歷此案後,未來法規會調適,以維持市場秩序、股東、員工及客戶權益為優先考量。

3.對未來非合意併購時的資金來源,會同意採取借款還是都得自備款?

金控可透過如增資形式進行籌資,同時在合規情況下也能採借款形式併購,如先前富邦金並日盛金的形式。

短評:

就目前金管會不同意之主要考量因素,還是在中信金單方面的公開收購僅通過一方董事會,未能保障中信金及新光金雙方的股東權益,加上中信金公開收購一來並無確保能否取得控制權,二來採換股形式會有收購價波動之問題,故不確定因素太多且不利金融市場秩序穩定。

不過記者會中金管會也無明確表示中信金不得再次提出收購,故富果判斷中信金若維持擴大規模的腳步,未來還是有可能對各家金融公司提出公開收購,特別是當台新金及新光金臨股會若失敗,就富果先前之分析來看,中信金是有機會用全現金,並取得 51% 以上之股權的形式再度對新光金進行公開收購,故下階段除了關注中信金的動向,也須留意 10/09 台新金及新光金之股臨會結果。

台新金上調併購新光金之價格 台新金併購新光金快訊 2024/09/12

台新金與新光金於 2024/09/11 晚間 8 點再度召開重大訊息說明會,此次核心重點為調整換股架購。

台新金宣布換股比例將從台新金 0.6022 股換新光金 1 股,提升至台新金 0.6720 股 + 辛種特別股 0.175 股(面額 10 元)(見註),依照 2024/9/11 台新金最新價格試算,轉換價將落在 14.18 元,較前次提高 25%,並較目前新光金價格溢價 5%。

註:辛種特別股為額外發行之新股,面額 10 元,年利率 1.665%,會上市可進行交易,發行後會在 3 年後按發行價強制收回,此外此特別股無轉換權及投票權,但為累積特別股,故若台新新光金三年中任何一年沒盈利,是會將利息累積至下一期發放。

記者提問:

1.台新金及新光金董事會對此案投票情況及想法?

A:董事會部分台新金全數通過,新光金為 11 席同意、2 席保留意見、2 席反對。

新光金反對意見為對有債券性質的辛種特別股有疑慮,跟實際現金仍有落差。

2.針對併購對新光金股東而言,台新新光金會成為第四大金控,但中信新光金會成為第一大金控,這方面經營層的看法?

A:主要還是要重視文化、員工及誠信問題,且要注意的是台新金併購完新光金後,雙方地位會較為對等,有話語權進行討論、合作,但中信金目前只併購最多 51%,併進去佔中信金規模小,較不對等,此外,中信金併購後仍有 49% 股權在外,不一定會照原有條件收購,無法平等對待全部股東。

3.不採現金而是特別股是為應對新光金未來增資承諾?以及對提高收購價經營層的看法?保留現金主要是為了抵禦風險?

A:提高收購價是因評估狀況有改變,8/22 評估時僅用新光金 2024Q1 的財報,這次評估則是採 2024H1 財報,多增加了 2024Q2 進行判斷,由於 2024Q2 新光金表現佳,加上市場對美國降息更加明確,將讓新光金持有之美債價值提升,綜合以上提出了調高收購價的評估。

4.辛種特別股未來影響的現金流情況?

A:以利率及發行數量來看,未來每年將發放約 5 億現金股利,並於第三年以約 300 億本金強制收回。

5.新光金旗下新壽的增資排程,以及未來併購完後續規劃?

A:原先為承諾 2023-2025 三年每年注資 70 億,目前進展為 2023 年已達成 15 億,2024/03 注資 70 億,2024/08/20 新光金現增後有再注資 138 億,總計 223 億已提前達標。不過在 RBC 達標,且獲利及淨值皆有提升的情況下,2025 年會再視情況彈性增資

6.中信金未來若調價,台新金及新光金有機會再調整嗎?以及收回辛種特別股時的財務規劃?

A:目前已規劃 1-2 天後會上傳此案當成股東會議案,故不會再行調整。但公司認為合意及敵意併購上有權利義務不對等問題,因為台新金及新光金合意確定後就無法調價,但中信金以公開收購方式是有機會再行調價。

收回辛種特別股是規劃以帳上現金處理,認為以目前帳上 200 多億,加上未來幾年盈餘有辦法支撐。

其他註解:

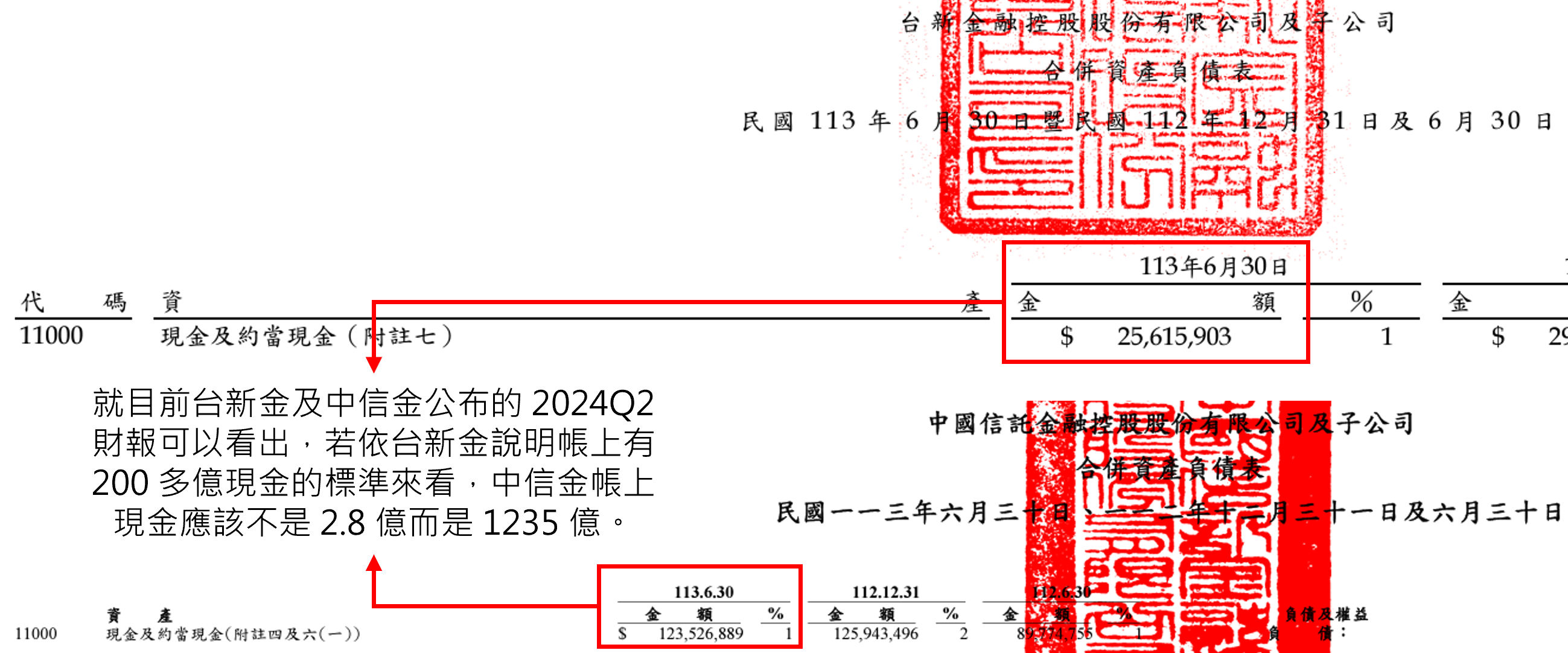

此重訊接近結尾前,台新金總經理林維俊提及需關注中信金現金狀況,因為其併購條件除了換股外,還包含 4.09 元的現金,故其帳上僅 2.8 億的現金需交代如何籌措。

然根據台新金及中信金最新 2024Q2 財報可看出,若以台新金稱其帳上有 200 多億現金的標準來看,中信金帳上實際有高達 1,235 億的現金,並非台新金總經理所提之 2.8 億,故讀者需再進行資訊識別,透過像翻閱公司財報等方法了解真實資訊,避免接收到可能錯誤之訊息。

中信金帳上現金實質上有 1235 億,非台新金所稱之 2.8 億

資料來源:中信金 2024Q2 季報、台新金 2024Q2 季報

台新金併購新光金分析 2024/09/10

2024/08/22 台新金(市:2887)提出併購新光金(市:2888)後,隔天中信金(市:2891)就加入戰局,宣布以更高的價格敵意併購新光金。為什麼中信金要加入戰局,新光金又有什麼價值讓大家都搶著買?併購戰的後續會怎麼發展?看完本篇文章,你將了解以下幾件事:

- 併購案發生始末

- 新光金股權分析

- 併購後未來效益

- 併購案未來時間線

併購案始末

其實台新金與新光金合併的傳聞,早在 2002 年就開始了,然當時因兄弟不合(哥哥吳東進掌握新光金,弟弟吳東亮掌握台新金)及新光人壽(以下皆簡稱新壽)增提準備金問題並未成功。

後續在 2022 年,台新金才再次提出併購新光金,不過由於兄弟持續不合,加上敵意併購遭金管會拒絕而失敗,直到 2023/06 台新金改革派入主新光金董事會才有實質進展,且在 2024/06 新壽資本適足率問題緩解後,台新金與新光金才正式於 2024/08 宣布同意合併。

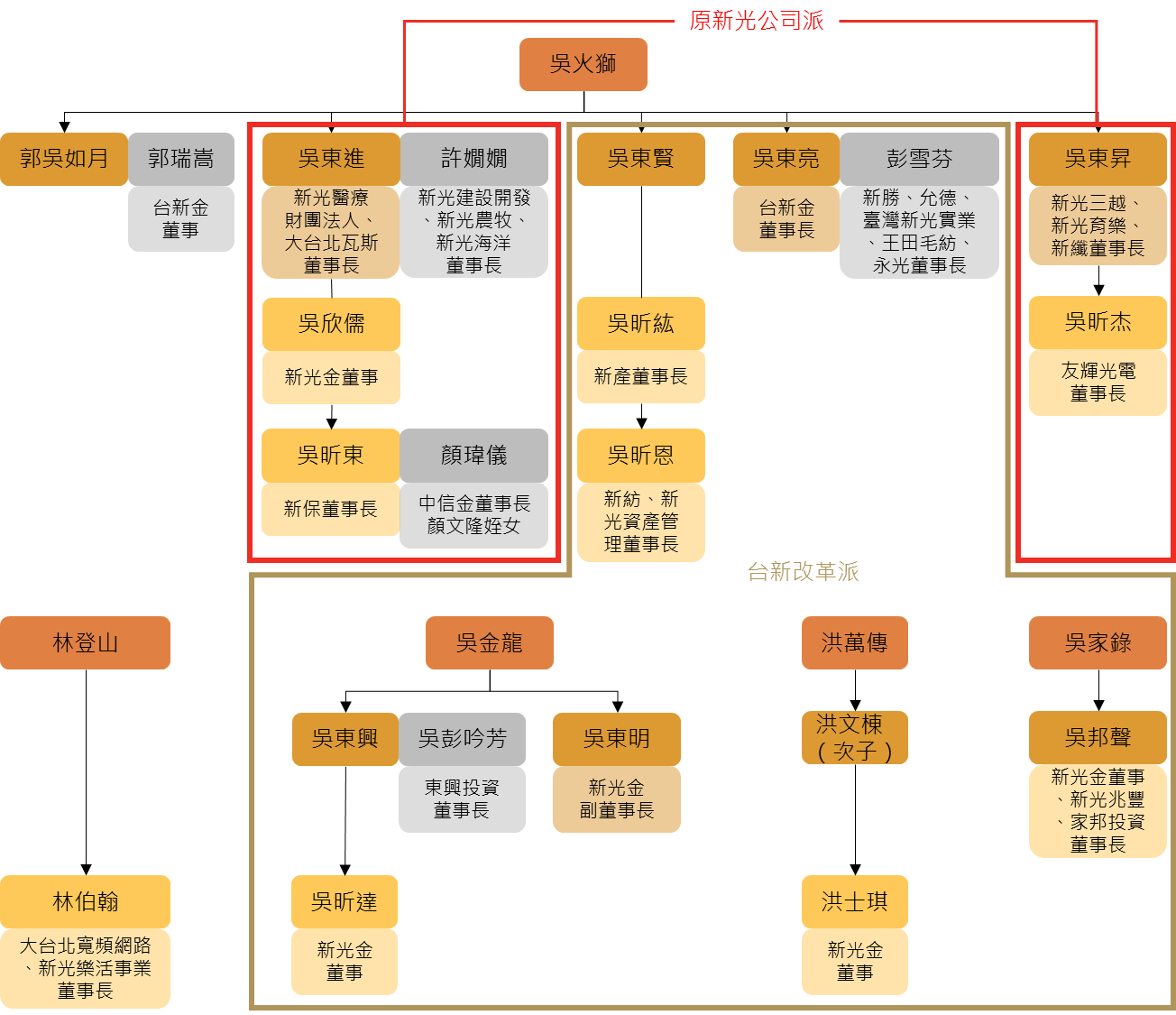

不過在宣布合併隔天後,中信金也在吳東進(為新光金大股東,是原新光金公司派,但於 2023/06 新光金董事會改選後失去經營權,媳婦顏瑋儀為中信金董事長顏文隆姪女)的牽線下以敵意併購加入競爭。

中信金之所以加入戰局,除了能一躍成為全台最大金控,提升金控整體競爭力,於吳東進來說失去新光金經營權後其持股也僅剩帳面價值,若能找第三方金控介入競爭,拉高持股價值,並換取一定程度的經營權,短期來看,會比目前台新金的併購方案更好。故以下便會以新光金股權、併購事件進展及併購效益依序分析此併購案。

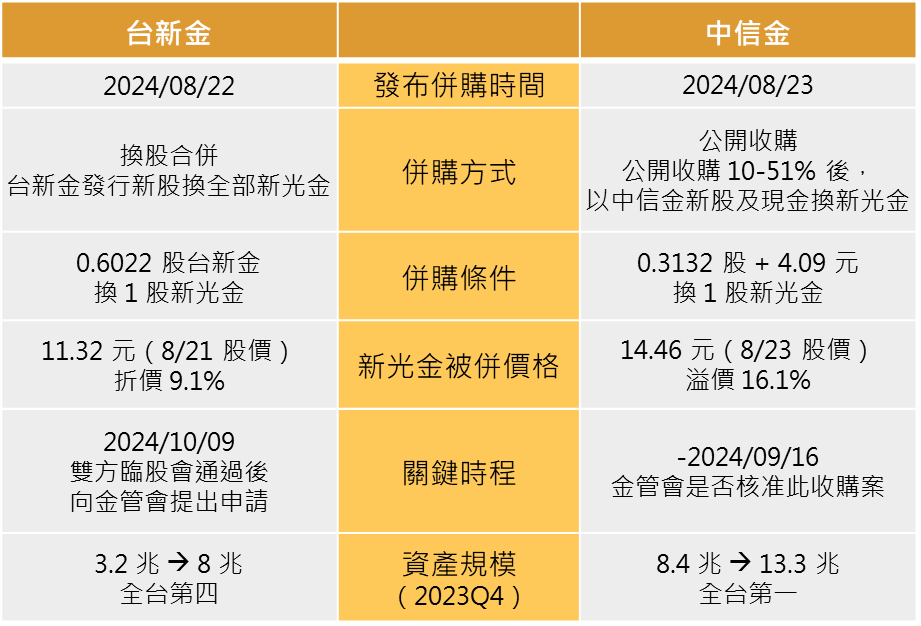

中信金開出更高的收購價試圖吸引新光金股東

資料來源:富果研究部

資料來源:富果研究部

從上表並對照新光金的股價可發現,台新金出價甚至比市價低(折價),使得吳東進與吳欣儒都認為台新金出的價格不夠公允,進而促使吳東進去找中信金的行為,而中信金因資產規模夠大,在出價上更為大方,以當下「股東權益」最大化的考量,中信金的併購價格的確更為合理,但公司在被誰併購後長久經營能創造更大的成長與價值,則又是另外一回事了。

註:

換股合併:指透過增資發行新股的方式,用新股去換被合併公司的股票,由於這類合併通常雙方已經談好,故流程上會是雙方董事會同意後,再交由雙方股東會決議,最後再送監管機關(金管會)審核。

公開收購:公開收購指在公開市場上購買被合併公司的股票,企業併購法規定只要取得超過 10% 的股份就一定得申報主管機關,主管機關通過後,收購到一定程度可再納為子公司或是換成現金跟合併公司的股票。由於收購不一定會經過被合併公司同意,故流程會是合併公司董事會同意後,交由監管機關(金管會)許可後才能開始收購。

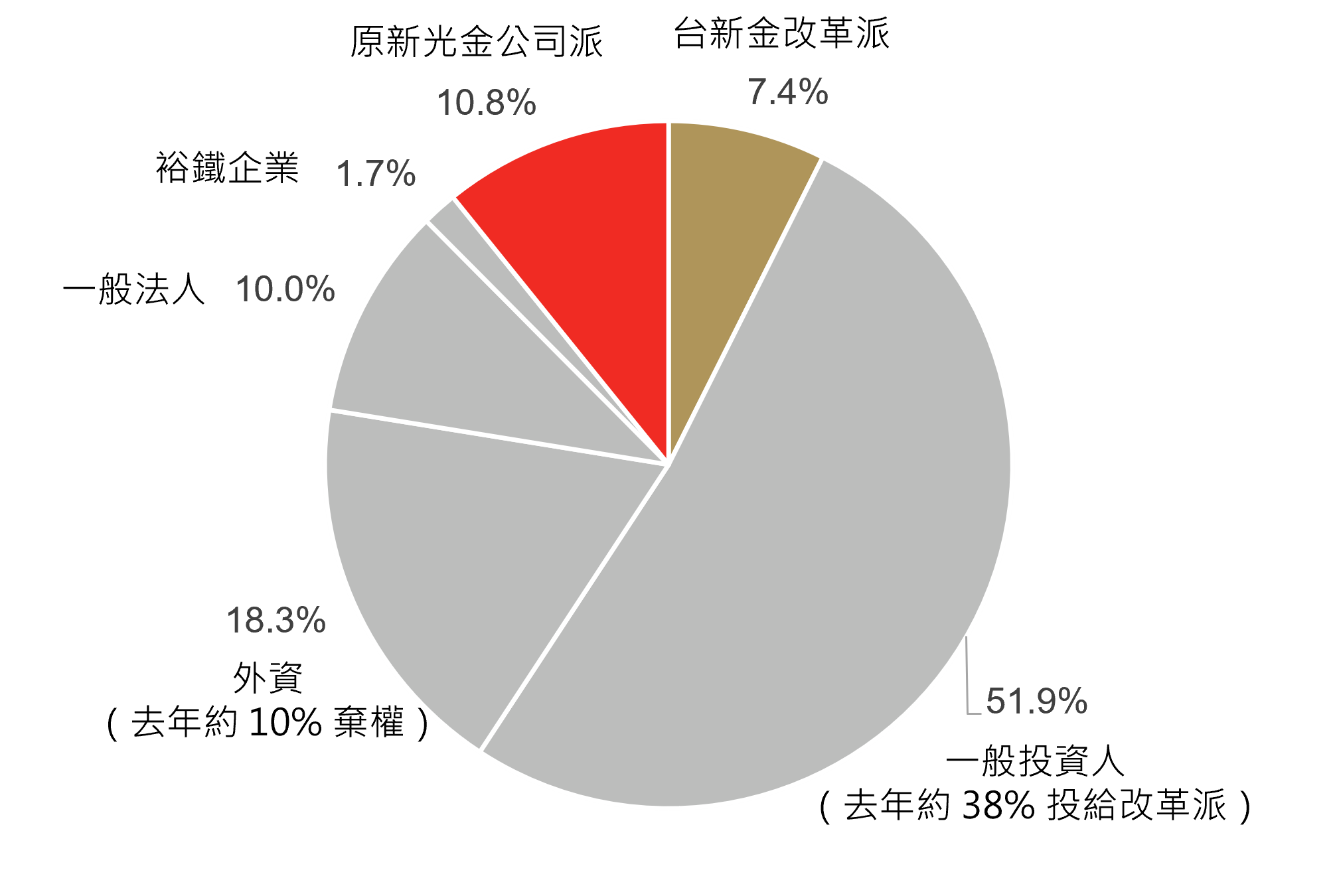

股權分析 – 目前原新光金公司派仍握有多數股權

新光金規模龐大且派系林立,以目前公開股權數來看,撇除外資、法人及一般投資者後,大致可分為三大派系:原新光公司派、台新改革派,以及非新光家族,根據上次新光董事會改選情況來看,三大派系狀況如下:

原新光公司派(約 10.8%):主要來自吳東進及其親屬掌控之新光醫療財團法人、大台北(市:9908)、新光海洋、新保(市:9925)等;吳東昇及其親屬掌控之新光三越、新纖(市:1409)及友輝(櫃:4933);以及新光集團元富證券董事長陳俊宏及新光金董事李增昌等。

台新改革派(約 7.4%):主要來自吳彭吟芳掌控之東興投資;吳昕恩掌控之新紡(市:1419);彭雪芬掌控之新勝股份、新柏股份、台灣新光實業及王田毛紡;吳邦聲掌控之家邦投資及台北市吳家錄保險文教基金會;以及新光金旗下新壽退休基金等。總共約持有 7.4% 股權。

非新光家族派(約1.65%):主要來自裕鐵企業持股。

新光集團家族重要人物圖

資料來源:富果研究部、台灣公司網

此外,從新光金併購案的董事會投票可發現,反對及棄權的皆為原新光公司派(吳欣儒、李增昌及許永明反對,賴慧敏棄權),故可以判斷會傾向中信金的新光集團股權將有 10.8%。

除上述股權外,剩下外資約佔 18.3%,而過半數多為台灣個人投資人,因此若要併購成功,除了得掌握關鍵法人持股外,改革派能否如上次新光金董事會改選收到足夠的一般小股東委託書將是關鍵。

2023 年董事會改選改革派約拿下 51.7%、公司派約拿下 24.7%,靠的便是一般投資人

資料來源:富果研究部、台灣公司網、風傳媒

併購綜效分析

基本股權分析完後,由於此次併購為金金併(金控併金控),故以下會再將金控各業務,分別是壽險、證券及銀行拆開進行分析。

壽險 – 此次併購案的價值核心

新光金這次會如此搶手,一大關鍵在於其龐大的壽險業務,因為中信金跟台新金的壽險都不是主力(2024H1 壽險業務獲利佔金控比重分別是中信金 35%、台新金 12%),故拿下便能補足金控壽險業務。此外新壽資產也相當龐大且優質,包含像北士科地上權、新光人壽摩天大樓、信義計畫區多塊土地(新光信義傑仕堡、新光三越 A4 及 A9 館、新光曼哈頓大樓、新光信義金融大樓)等,因此造就了新光金的高淨值。

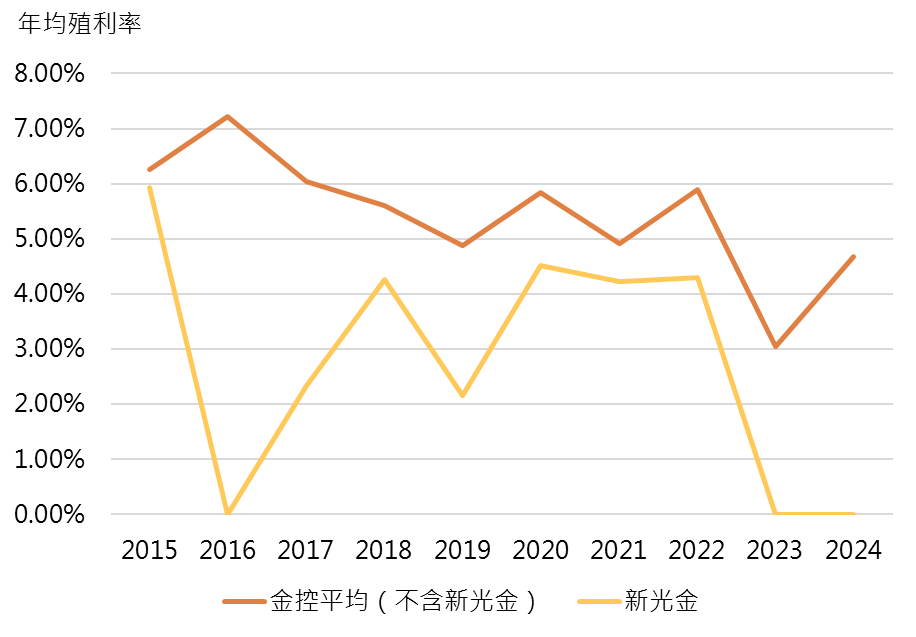

但過去新光金股價之所以大幅低於淨值,並被戲稱為「西瓜金」,就是因為體質差。不只經營狀況不佳(影子董事、宏達電虧損、雙姝衝突等事件),獲利遠低於同業,同時也因為新壽接軌 IFRS17 時資本適足率不足,導致新壽跟及母公司新光金得籌錢提升資本適足率。在經營狀況不佳、公司又得籌錢的情況下,自然就無法回饋股東適當的股利,因此在殖利率無法提升的情況下,導致股價過去低於淨值甚至是票面價值。

新光金年均殖利率長期低於金控同業平均

資料來源:Goodinfo! 台灣股市資訊網

不過 2023 年自台新金代表的改革派入主董事會後,新光金體質便有所改善,除了獲利開始回溫(2024 年前七月累積自結 EPS 為 1.50 元),新壽資本適足率也於 2024Q2 回升至法定標準的 200%,再加上併購消息,也讓新光金股價自 2024Q2 開始慢慢回升。

從併購效益來看,從下圖不難看出為什麼中信金想拿下新光金,因為若沒拿下新壽,台新金的壽險規模就能超車中信金成為第四大,而若是中信金能拿下,壽險業務就有機會結合銀行業務產生綜效,躋身成台灣前三大,故拿下新壽對中信金來說,是維持競爭力較佳的選擇。

新壽過去體質雖差,但資產總額龐大,國內排名第四

資料來源:保險業公開資訊觀測站

註:截至 2024Q2 資本適足率新光人壽已達標,目前全台僅剩三商美邦人壽尚未達標。

證券 – 併購案的額外加分項

新光金旗下的元富證券也算此次併購案的一大加分項,雖然獲利佔比不比銀行、壽險高(2024H1 新光金各業務獲利占比為壽險 73%、銀行 17%、證券 10%),但中信金跟台新金的證券都是弱項,然元富證券相對而言業務完整、體質好、市占率高且獲利穩定,因此不管是台新金還是中信金拿下,都能帶來穩定獲利,並有機會透過與銀行合作產生的綜效,提升證券業務的規模,成為前五大券商。

元富證券為國內第六大券商,獲利相當穩定

資料來源:台灣證券交易所

註:新光金擁有之證券商為元富證券,新光證券為新纖轉投資,不隸屬於新光金

銀行 – 非此次併購案重點

新光銀行不算此次併購案的重點,除了規模小,也因為中信金跟台新金本身的強項就是在銀行端,所以有沒有拿下銀行對公司未來發展及綜效不比新壽跟元富證券高。

台新銀行及中國信託銀行都較新光銀行規模大,且中國信託銀行更是台灣銀行業的獲利龍頭

資料來源:銀行局、中央銀行

綜合以上,推估壽險是此次併購案的核心,也是新光金資產最大、最具價值的區塊,且從下表可以看出,中信金拿下新光金與否,將大幅影響其金控的地位,若沒拿下,台新新光金將以 7.99 兆資產規模逼近中信金的 8.30 兆,若是拿下,中信新光金就能以 13.25 兆的資產規模,躍居全台第一大金控,如此大的誘因也讓中信金選擇參與此次併購案的競爭。

此外,除了台新新光金及中信新光金兩種可能性外,還有一種可能性為中信金一次拿下台新金及新光金,也就是前面提及的台新金併新光金及中信金收購新光金同時發生,或是中信金公開收購台新新光金,屆時中信金將穩坐台灣第一大金控,同時掌握最大銀行、第二大壽險及第四大證券。

不管是最終併購結果如何,都將影響台灣金控業競爭版圖

資料來源:富果研究部

併購事件進展 – 金管會是決定此次併購案的關鍵因素

就目前台新金及中信金提出併購案的發展,未來主要有兩大時間點需關注,分別是 2024/09/16 前金管會對中信金提出公開收購的審核結果,以及 2024/10/09 台新金及新光金針對併購案投票的臨時股東會(以下皆簡稱股臨會)。

金管會審核為此次併購案的重要關鍵,一是因為此次併購案台新金及中信金都有提出換股,若併購案出狀況造成股價波動劇烈,將可能影響金融市場的穩定性及三家金控的股東權益;二是此併購案牽涉到金管會對合意併購及敵意併購但維護股東權益的立場,在維持金融市場秩序的前提下,若無法在兩立場間取得平衡,將可能影響未來台灣金融業整併的發展。

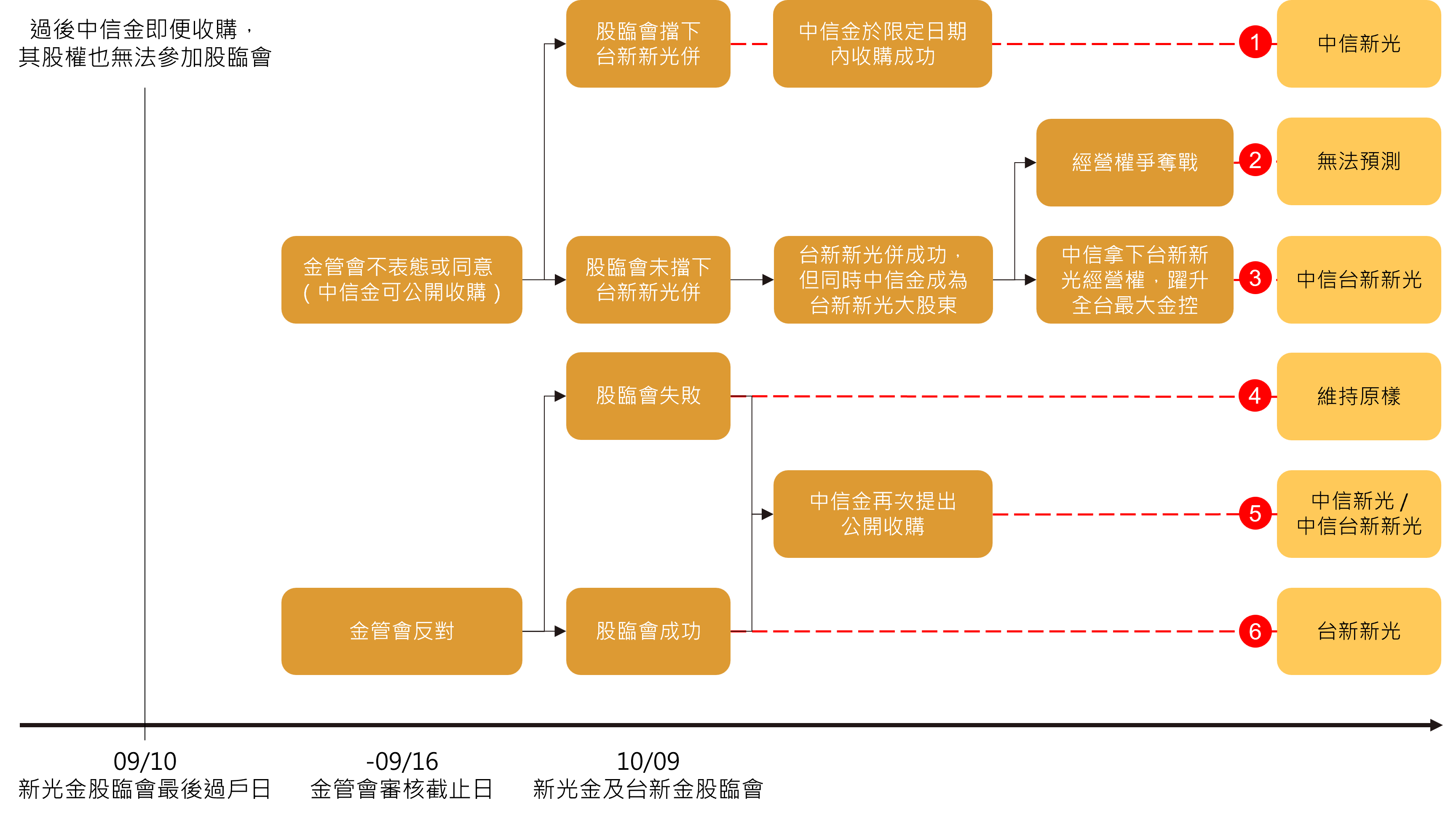

金管會審核過後,下個重要時點便是台新金及新光金的股臨會,就目前狀況來看,台新金併新光金利大於弊,而中信金併新光金有出價較高的優勢,故新光金較可能出現正反兩派僵持不下的情況,造成下圖幾種類型的事件發展。

就目前發展,台新新光金、中信新光金及中信台新新光金都有可能會發生

資料來源:富果研究部、公開資訊觀測站

至於要如何分析各事件未來發生的機率,富果判斷除了金管會決策,兩家金控的資本實力也將是關鍵,因此依金管會決策可分為兩條路線,並加入資本實力比較進行分析:

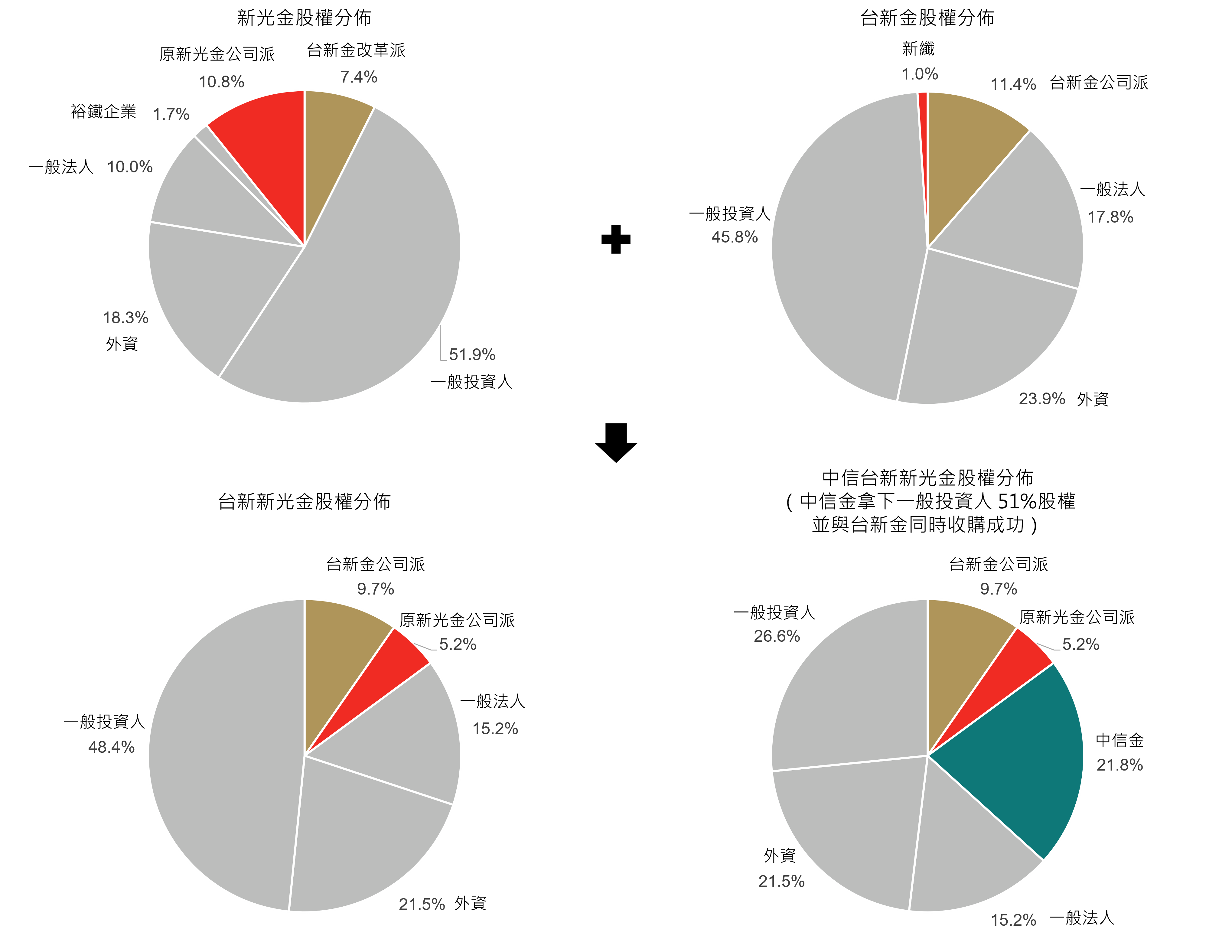

1.金管會同意中信金公開收購新光金:

根據 2024Q2 季報,兩家金控帳上現金分別為台新金 256 億及中信金 1,235 億,若以中信金公告公開收購後計算之收購價 14.46 元計算,兩家金控最多可收購的新光金股權分別為 11.4% 及 55.2%,故金管會若放行中信金,則從資本實力來看中信金完全可以收購新光金,且即便台新金同時收購成功,則以換股合併後的持股比例來看,中信金也將成為台新新光金的單一最大股東。

2.金管會反對中信金公開收購新光金,但台新新光金合併後中信金仍想收購台新新光金:

台新新光金合併成功後,台新公司派將持有台新新光金約 9.7% 股權,若中信金目標是股權超過台新公司派成為第一大股東,以台新金 2024/08/30 股價 18.50 元,並溢價 20% 收購計算,則中信金需準備約 469 億才能收下台新新光金的 9.7% 股權,以其目前帳上現金 1235 億來看是沒太大問題的。

因此綜合以上股權及事件的分析,基本上只要金管會同意中信金進行公開收購,以中信金的資本實力完全有辦法拿下新光金或台新新光金的控制權。

台新新光金合併後台新公司派僅擁有 9.7% 股權,除非找外援否則難以應付中信金公開收購

資料來源:富果研究部

綜合以上內容及分析,雖然併購案未來有諸多可能性,但富果判斷最終可能還是會由台新金拿下新光金,金管會將拒絕中信金併新光金。主要原因建立在金融秩序穩定的基礎上,就如台新金 2024Q2 法說會所提及,台新金 2022 年便有提出過敵意併購新光金,但遭金管會拒絕,顯示出金管會是傾向合意併購以維持市場秩序穩定,且在同樣監理標準下不太可能出現不一致的情形。

當然最終實際情形還是要看台新金、中信金、新光金及金管會的規劃,且也不排除中信金會在台新金及新光金合併後,再度提出公開收購台新新光金,因此讀者可以持續追蹤後續事件發展。

補充:目前台新金、新光金及中信金提出之併購聲明及回應

台新金 2024/08/27 提出之 6 點聲明及評論

1.合意併購是雙方經過多方評估完成,應該要優先尊重,若出現敵意併購干擾造成破局,未來將失去合意空間,並有違金管會合意初衷。

2.開放敵意併購之規範是鼓勵整併而非逼退合意併購,但若濫用將有監理失序風險,對未來金融業整併並無好處。

3.若以開放公平競爭理由放行敵意併購,就是政策上同意以敵意驅逐合意併購,對雙方並不公平,因為敵意併購方可任意加價以提高合意方成本,且只要收購 10% 就能阻撓,對合意雙方付出的努力及程序正義有待商榷。

4.若容許合意及敵意併購並行,且最終成功,敵意方透過收購取得的股權將干擾新成立合併公司之決策,或將啟動新敵意併購,耗損金融業並造成亂象,且使監理及政府規範複雜化。

5.整併除了得兼顧市場穩定及股東利益,金管會需有更高的道德標準,從中信金來看,目前親信及負責人都還在訴訟中或有未結案件,故審視大股東適格性是金管會得考量之因素。

6.期待金管會支持合意併購優先,以立下未來併購規矩

其他評論:

相信金管會不會核准中信金,因為 2022/11 時台新金就有以公開收購新光金的方式向金管會討論,與中信金相比雖價格不一樣但架構相似,當時金管會就有對此架構進行質疑,認為股份對價會產生股價波動,故拒絕公開收購新光金提案,因此在金管會採用一樣監理標準的情況下,並不會放行中信金。

中信金 2024/08/28 提出之 9 點聲明

1.中信金看好未來合併可產生極大綜效,所以能提出具吸引力之價格以回饋新光金股東,同時中信金股東也能從合併達到雙贏。

2.中信金依主管機關所制定之公開收購程序合法合規進行,絕非突襲,公司將在取得主管機關核准後才會公開收購,最後由中信金及新光金董事會及股東會同意後才合併。若以其他方式如未經主管機關核准,也不購入股票,就以徵求委託書取得經營權的做法,雖是金融史首見,但絕非正途。

3.此次公開收購中信金應是新光金股東的最佳選擇,不只價格,包含經營績效、市場規模、財務結構、公司和諧及未來增資能力等方面均領先。且中信金為第一家向主管機關申請公開收購的金融業者,相信主管機關會公平審核。

4.中信金績效卓越,反觀報載新光金股東已對台新金及新光金合併案提起訴訟,認為有違反金金分離、違規插旗、涉及關係人交易,並有損及股東權益的疑慮;加上面對新光金董事會 3 席董事及 1 席獨董的具體反對意見,顯見董事會並未一致合意,以上紛擾也請主管機關斟酌。

5.若能由一家以上的金融機構,依相關規範在市場機制下公平競爭,將能反應新光金公平價值,並保障新光金股東權益,實質上亦不影響金融秩序。反之,若無重大損及公眾利益的理由,相關單位不給新光金股東選擇的機會,新光金股東權益會立即遭受損害,恐才會造成金融秩序混亂。

6.公司進行併購時應以保障股東權益為優先,雙方縱有董事會合意,倘若董事會合意的條件與其他競爭者有差距,無理由設定合意優先、甚至排除其他條件較佳者,否則會損及股東權益,反觀國際併購實務從未見過董事會合意較保障股東權益為優先,籲請主管機關注意。

7.中信金規模大於新光金,新光金規模大於台新金,就過往案例大併小風險小、小併大風險大。因此大併小成功機率較高,日後經營也較穩定,若產生風險也有較高承受力。另外,也要考慮公司增資能力,及過往有無因無法增資而遭裁罰的紀錄,這也是併購需審視的主要條件

8.中信金有豐富併購經驗,包含併購萬通銀行、台灣人壽等,經營績效卓越,若有機會完成合併,將為雙方股東創造最大利益。

9.中信金積極落實 ESG,並於 2023 年獲金管會首屆永續金融評鑑排名前 20% 肯定。

新光金 2024/09/03 針對中信金提出 9 點聲明之回應及評論

1.新光金與台新金是經過 2 年努力,才由各自董事會決議啟動合併研究,並於 2024/08/22 簽訂合併契約,接下來也將依程序送交 2024/10/09 股東會臨時決議,向金管會等主管機關申請合併,一切都是依循主管機關宣示的「開大門、走大路」的政策執行。因此新光金合意併購對象為台新金,尚無其他金融公司。

2.中信金於 2024/08/28 法說提及因前董事長有去找中信金,故公開收購新光金算一種合意併購,並無突襲。然前董事長吳東進一非新光金經營團隊,二也未獲得董事會授權,中信金在與未經新光金董事會授權之人士洽談併購,並稱之為「合意併購」,已不當曲解合意併購之法律定義,將有誤導投資大眾,且有違公司治理原則之虞。

3.具媒體報導中信金公開宣稱將來會禮遇吳東進家族,但金融機構之經營不可因一己之私私相授受,如此言論似已漠視中信金董事會職權,恐有致一人決策之公司治理缺失之虞。

4.新光金與台新金合意併購在先,但中信金是在新光金跟台新金努力之基礎上臨時介入,從未跟新光金有接洽,並在此基礎上加碼,即屬影響金融市場秩序之突襲行為。此外,彭主委也在 2024/06 對外宣示「金融機構與一般企業不同,不能用突擊方式」,故中信金此舉不僅違背主管機關期待,也將造成金融市場秩序混亂。此例若一開,未來合意併購之金金併將消失,只要規模夠大就可併購將非好事。

5.換股比例是經嚴謹考量決定,符合獨立專家所出具之合理換股比例。再者,中信金所稱以股東權益為優先考量的說法,並不盡然符合企併法的規定,企併法有規定公司決定併購對象,除了價格公平外,也需從利害關係人權益、合併公司間文化、業務互補性急公司整合難易度等因素考量,才能達公司利益最大化、並保障股東權益。新光金也將繼續向台新金溝通換股比例調整空間,以符合股東期待。

6.金融業併購相當複雜,並非價高、規模大者得,仍須考量員工、客戶及股東權益不在併購過程中受損,而根本重要的元素就是更深層的文化融合、員工安心及合併過程中公司經營穩定等,新光金相信台新金的合意併購,能幫助新光新實現利益最大化。

其他評論:

公司傾向結婚而非出售的說法,因為公司希望追求長遠經營,而不是價高者得,且認為併購後未來要達成員工、客戶及股東三贏。以台新金來看就是已洽談相當久,有充分認識雙方優缺點,並對併購後員工未來規劃具體,加上台新金也算泛新光集團,在有相似基因的情況下,同理心會較不一樣。此外,新光金一大訴求是合併後新光的品牌及名字都得保留。

三方核心論點總結:

台新金:敵意併購若優先於合意併購,將有損未來金融業之發展,並造成市場金融秩序混亂,且台新金之前便有提出過敵意併購,在監理標準一致下不應放行中信金。

中信金:若有一家以上金融機構在市場機制下公平競爭,將能反應新光金實際價值,並保障股東權益,且中信金大併小對未來風險能更有承受力。

新光金:中信金所提之合意為中信金與新光金前董事長吳東進之合意,已曲解合意併購定義,除了誤導投資大眾,還有違公司治理原則。此外,新光金認為併購重點在達成員工、客戶及股東之三贏,故已洽談許久、並同是泛新光集團的台新金將更加適合。

自我揭露與聲明:

本人/本撰寫相關團體( 以下簡稱我 )無持有本文提到之股票的多方部位,且預計不會在未來 72 小時內增加持股。我與本文所提到的公司沒有商業關係,撰寫本文僅為分享,並無收取任何報酬。本文之資訊僅供分析參考,不保證內容之完整性與正確性,也不構成任何買賣有價證券之要約或宣傳。

責任編輯:邱翊雲(合格證券投資分析人員)

一、 未經合法授權,請勿翻載,本站內容僅供參考,本公司不負任何法律責任。

二、 投資人若依此以為買賣依據,須自負盈虧之責。

三、 與本網站有關一切糾紛與法律問題,均依中華民國相關法令解釋及適用之。

台新金及新光金股臨會確定通過合併案 台新金併購新光金快訊 2024/10/09

台新金及新光金今天分別召開了股臨會針對合併案投票,最終結果是兩邊都以高贊成率通過合併案,台新金普通股出席率 78.53%、92.76% 贊成;新光金普通股出席率 81.6%、72.29% 贊成。

雙方股臨會通過後,下階段便是送金管會進行最終審核。富果判斷,就先前分析之金管會對於合併案的態度,包含要能同時維持市場秩序,並保障股東、員工及客戶權益來看,在雙方股東會都以高贊成率贊成合併的狀況下,除非新壽增資在評估後有出現狀況,不然金管會應該高機率會通過此次合併,台新金及新光金屆時將正式合併為台新新光金。

中信金停止公開收購新光金 中信金併購新光金快訊 2024/09/20

中信金於 2024/09/20 下午開完董事會後,於下午 4 點發佈重訊,正式停止公開收購新光金。

金管會不同意中信金公開收購新光金 台新金併購新光金快訊 2024/09/16

金管會於 2024/09/16 晚間 7 點召開臨時記者會,正式宣佈不同意中信金公開收購新光金。

就金管會提供之新聞稿,主要不同意中信金公開收購新光金之主因可統整為三點:

綜合以上金管會判斷中信金不具備整併新光金之能力,故予以緩議,也就是不同意此案。

記者提問:

1.為什麼非合意併購的架構下會傾向現金收購,但合意併購能允許採換股形式?

主因是非合意併購在程序上僅經過一方的董事會,雙方股東皆無表達意見之機會,但合意併購是會同時經過雙方之董事會及股東會,故在股東有表達意見的機會下,較能保障雙方股東權益。

此外,金管會立法關於非合意併購的目的,是希望金融機購先取得一定股權後,能與被併購方好好洽談併購事宜,並轉變為合意併購,以維持金融秩序及穩定性。

2.合意併購及非合意併購之法規未來是否會調整?

金管會經歷此案後,未來法規會調適,以維持市場秩序、股東、員工及客戶權益為優先考量。

3.對未來非合意併購時的資金來源,會同意採取借款還是都得自備款?

金控可透過如增資形式進行籌資,同時在合規情況下也能採借款形式併購,如先前富邦金並日盛金的形式。

短評:

就目前金管會不同意之主要考量因素,還是在中信金單方面的公開收購僅通過一方董事會,未能保障中信金及新光金雙方的股東權益,加上中信金公開收購一來並無確保能否取得控制權,二來採換股形式會有收購價波動之問題,故不確定因素太多且不利金融市場秩序穩定。

不過記者會中金管會也無明確表示中信金不得再次提出收購,故富果判斷中信金若維持擴大規模的腳步,未來還是有可能對各家金融公司提出公開收購,特別是當台新金及新光金臨股會若失敗,就富果先前之分析來看,中信金是有機會用全現金,並取得 51% 以上之股權的形式再度對新光金進行公開收購,故下階段除了關注中信金的動向,也須留意 10/09 台新金及新光金之股臨會結果。

台新金上調併購新光金之價格 台新金併購新光金快訊 2024/09/12

台新金與新光金於 2024/09/11 晚間 8 點再度召開重大訊息說明會,此次核心重點為調整換股架購。

台新金宣布換股比例將從台新金 0.6022 股換新光金 1 股,提升至台新金 0.6720 股 + 辛種特別股 0.175 股(面額 10 元)(見註),依照 2024/9/11 台新金最新價格試算,轉換價將落在 14.18 元,較前次提高 25%,並較目前新光金價格溢價 5%。

註:辛種特別股為額外發行之新股,面額 10 元,年利率 1.665%,會上市可進行交易,發行後會在 3 年後按發行價強制收回,此外此特別股無轉換權及投票權,但為累積特別股,故若台新新光金三年中任何一年沒盈利,是會將利息累積至下一期發放。

記者提問:

1.台新金及新光金董事會對此案投票情況及想法?

A:董事會部分台新金全數通過,新光金為 11 席同意、2 席保留意見、2 席反對。

新光金反對意見為對有債券性質的辛種特別股有疑慮,跟實際現金仍有落差。

2.針對併購對新光金股東而言,台新新光金會成為第四大金控,但中信新光金會成為第一大金控,這方面經營層的看法?

A:主要還是要重視文化、員工及誠信問題,且要注意的是台新金併購完新光金後,雙方地位會較為對等,有話語權進行討論、合作,但中信金目前只併購最多 51%,併進去佔中信金規模小,較不對等,此外,中信金併購後仍有 49% 股權在外,不一定會照原有條件收購,無法平等對待全部股東。

3.不採現金而是特別股是為應對新光金未來增資承諾?以及對提高收購價經營層的看法?保留現金主要是為了抵禦風險?

A:提高收購價是因評估狀況有改變,8/22 評估時僅用新光金 2024Q1 的財報,這次評估則是採 2024H1 財報,多增加了 2024Q2 進行判斷,由於 2024Q2 新光金表現佳,加上市場對美國降息更加明確,將讓新光金持有之美債價值提升,綜合以上提出了調高收購價的評估。

4.辛種特別股未來影響的現金流情況?

A:以利率及發行數量來看,未來每年將發放約 5 億現金股利,並於第三年以約 300 億本金強制收回。

5.新光金旗下新壽的增資排程,以及未來併購完後續規劃?

A:原先為承諾 2023-2025 三年每年注資 70 億,目前進展為 2023 年已達成 15 億,2024/03 注資 70 億,2024/08/20 新光金現增後有再注資 138 億,總計 223 億已提前達標。不過在 RBC 達標,且獲利及淨值皆有提升的情況下,2025 年會再視情況彈性增資

6.中信金未來若調價,台新金及新光金有機會再調整嗎?以及收回辛種特別股時的財務規劃?

A:目前已規劃 1-2 天後會上傳此案當成股東會議案,故不會再行調整。但公司認為合意及敵意併購上有權利義務不對等問題,因為台新金及新光金合意確定後就無法調價,但中信金以公開收購方式是有機會再行調價。

收回辛種特別股是規劃以帳上現金處理,認為以目前帳上 200 多億,加上未來幾年盈餘有辦法支撐。

其他註解:

此重訊接近結尾前,台新金總經理林維俊提及需關注中信金現金狀況,因為其併購條件除了換股外,還包含 4.09 元的現金,故其帳上僅 2.8 億的現金需交代如何籌措。

然根據台新金及中信金最新 2024Q2 財報可看出,若以台新金稱其帳上有 200 多億現金的標準來看,中信金帳上實際有高達 1,235 億的現金,並非台新金總經理所提之 2.8 億,故讀者需再進行資訊識別,透過像翻閱公司財報等方法了解真實資訊,避免接收到可能錯誤之訊息。

中信金帳上現金實質上有 1235 億,非台新金所稱之 2.8 億

資料來源:中信金 2024Q2 季報、台新金 2024Q2 季報

台新金併購新光金分析 2024/09/10

2024/08/22 台新金(市:2887)提出併購新光金(市:2888)後,隔天中信金(市:2891)就加入戰局,宣布以更高的價格敵意併購新光金。為什麼中信金要加入戰局,新光金又有什麼價值讓大家都搶著買?併購戰的後續會怎麼發展?看完本篇文章,你將了解以下幾件事:

併購案始末

其實台新金與新光金合併的傳聞,早在 2002 年就開始了,然當時因兄弟不合(哥哥吳東進掌握新光金,弟弟吳東亮掌握台新金)及新光人壽(以下皆簡稱新壽)增提準備金問題並未成功。

後續在 2022 年,台新金才再次提出併購新光金,不過由於兄弟持續不合,加上敵意併購遭金管會拒絕而失敗,直到 2023/06 台新金改革派入主新光金董事會才有實質進展,且在 2024/06 新壽資本適足率問題緩解後,台新金與新光金才正式於 2024/08 宣布同意合併。

不過在宣布合併隔天後,中信金也在吳東進(為新光金大股東,是原新光金公司派,但於 2023/06 新光金董事會改選後失去經營權,媳婦顏瑋儀為中信金董事長顏文隆姪女)的牽線下以敵意併購加入競爭。

中信金之所以加入戰局,除了能一躍成為全台最大金控,提升金控整體競爭力,於吳東進來說失去新光金經營權後其持股也僅剩帳面價值,若能找第三方金控介入競爭,拉高持股價值,並換取一定程度的經營權,短期來看,會比目前台新金的併購方案更好。故以下便會以新光金股權、併購事件進展及併購效益依序分析此併購案。

中信金開出更高的收購價試圖吸引新光金股東

從上表並對照新光金的股價可發現,台新金出價甚至比市價低(折價),使得吳東進與吳欣儒都認為台新金出的價格不夠公允,進而促使吳東進去找中信金的行為,而中信金因資產規模夠大,在出價上更為大方,以當下「股東權益」最大化的考量,中信金的併購價格的確更為合理,但公司在被誰併購後長久經營能創造更大的成長與價值,則又是另外一回事了。

註:

換股合併:指透過增資發行新股的方式,用新股去換被合併公司的股票,由於這類合併通常雙方已經談好,故流程上會是雙方董事會同意後,再交由雙方股東會決議,最後再送監管機關(金管會)審核。

公開收購:公開收購指在公開市場上購買被合併公司的股票,企業併購法規定只要取得超過 10% 的股份就一定得申報主管機關,主管機關通過後,收購到一定程度可再納為子公司或是換成現金跟合併公司的股票。由於收購不一定會經過被合併公司同意,故流程會是合併公司董事會同意後,交由監管機關(金管會)許可後才能開始收購。

股權分析 – 目前原新光金公司派仍握有多數股權

新光金規模龐大且派系林立,以目前公開股權數來看,撇除外資、法人及一般投資者後,大致可分為三大派系:原新光公司派、台新改革派,以及非新光家族,根據上次新光董事會改選情況來看,三大派系狀況如下:

原新光公司派(約 10.8%):主要來自吳東進及其親屬掌控之新光醫療財團法人、大台北(市:9908)、新光海洋、新保(市:9925)等;吳東昇及其親屬掌控之新光三越、新纖(市:1409)及友輝(櫃:4933);以及新光集團元富證券董事長陳俊宏及新光金董事李增昌等。

台新改革派(約 7.4%):主要來自吳彭吟芳掌控之東興投資;吳昕恩掌控之新紡(市:1419);彭雪芬掌控之新勝股份、新柏股份、台灣新光實業及王田毛紡;吳邦聲掌控之家邦投資及台北市吳家錄保險文教基金會;以及新光金旗下新壽退休基金等。總共約持有 7.4% 股權。

非新光家族派(約1.65%):主要來自裕鐵企業持股。

新光集團家族重要人物圖

資料來源:富果研究部、台灣公司網

此外,從新光金併購案的董事會投票可發現,反對及棄權的皆為原新光公司派(吳欣儒、李增昌及許永明反對,賴慧敏棄權),故可以判斷會傾向中信金的新光集團股權將有 10.8%。

除上述股權外,剩下外資約佔 18.3%,而過半數多為台灣個人投資人,因此若要併購成功,除了得掌握關鍵法人持股外,改革派能否如上次新光金董事會改選收到足夠的一般小股東委託書將是關鍵。

2023 年董事會改選改革派約拿下 51.7%、公司派約拿下 24.7%,靠的便是一般投資人

資料來源:富果研究部、台灣公司網、風傳媒

併購綜效分析

基本股權分析完後,由於此次併購為金金併(金控併金控),故以下會再將金控各業務,分別是壽險、證券及銀行拆開進行分析。

壽險 – 此次併購案的價值核心

新光金這次會如此搶手,一大關鍵在於其龐大的壽險業務,因為中信金跟台新金的壽險都不是主力(2024H1 壽險業務獲利佔金控比重分別是中信金 35%、台新金 12%),故拿下便能補足金控壽險業務。此外新壽資產也相當龐大且優質,包含像北士科地上權、新光人壽摩天大樓、信義計畫區多塊土地(新光信義傑仕堡、新光三越 A4 及 A9 館、新光曼哈頓大樓、新光信義金融大樓)等,因此造就了新光金的高淨值。

但過去新光金股價之所以大幅低於淨值,並被戲稱為「西瓜金」,就是因為體質差。不只經營狀況不佳(影子董事、宏達電虧損、雙姝衝突等事件),獲利遠低於同業,同時也因為新壽接軌 IFRS17 時資本適足率不足,導致新壽跟及母公司新光金得籌錢提升資本適足率。在經營狀況不佳、公司又得籌錢的情況下,自然就無法回饋股東適當的股利,因此在殖利率無法提升的情況下,導致股價過去低於淨值甚至是票面價值。

新光金年均殖利率長期低於金控同業平均

資料來源:Goodinfo! 台灣股市資訊網

不過 2023 年自台新金代表的改革派入主董事會後,新光金體質便有所改善,除了獲利開始回溫(2024 年前七月累積自結 EPS 為 1.50 元),新壽資本適足率也於 2024Q2 回升至法定標準的 200%,再加上併購消息,也讓新光金股價自 2024Q2 開始慢慢回升。

從併購效益來看,從下圖不難看出為什麼中信金想拿下新光金,因為若沒拿下新壽,台新金的壽險規模就能超車中信金成為第四大,而若是中信金能拿下,壽險業務就有機會結合銀行業務產生綜效,躋身成台灣前三大,故拿下新壽對中信金來說,是維持競爭力較佳的選擇。

新壽過去體質雖差,但資產總額龐大,國內排名第四

資料來源:保險業公開資訊觀測站

註:截至 2024Q2 資本適足率新光人壽已達標,目前全台僅剩三商美邦人壽尚未達標。

證券 – 併購案的額外加分項

新光金旗下的元富證券也算此次併購案的一大加分項,雖然獲利佔比不比銀行、壽險高(2024H1 新光金各業務獲利占比為壽險 73%、銀行 17%、證券 10%),但中信金跟台新金的證券都是弱項,然元富證券相對而言業務完整、體質好、市占率高且獲利穩定,因此不管是台新金還是中信金拿下,都能帶來穩定獲利,並有機會透過與銀行合作產生的綜效,提升證券業務的規模,成為前五大券商。

元富證券為國內第六大券商,獲利相當穩定

資料來源:台灣證券交易所

註:新光金擁有之證券商為元富證券,新光證券為新纖轉投資,不隸屬於新光金

銀行 – 非此次併購案重點

新光銀行不算此次併購案的重點,除了規模小,也因為中信金跟台新金本身的強項就是在銀行端,所以有沒有拿下銀行對公司未來發展及綜效不比新壽跟元富證券高。

台新銀行及中國信託銀行都較新光銀行規模大,且中國信託銀行更是台灣銀行業的獲利龍頭

資料來源:銀行局、中央銀行

綜合以上,推估壽險是此次併購案的核心,也是新光金資產最大、最具價值的區塊,且從下表可以看出,中信金拿下新光金與否,將大幅影響其金控的地位,若沒拿下,台新新光金將以 7.99 兆資產規模逼近中信金的 8.30 兆,若是拿下,中信新光金就能以 13.25 兆的資產規模,躍居全台第一大金控,如此大的誘因也讓中信金選擇參與此次併購案的競爭。

此外,除了台新新光金及中信新光金兩種可能性外,還有一種可能性為中信金一次拿下台新金及新光金,也就是前面提及的台新金併新光金及中信金收購新光金同時發生,或是中信金公開收購台新新光金,屆時中信金將穩坐台灣第一大金控,同時掌握最大銀行、第二大壽險及第四大證券。

不管是最終併購結果如何,都將影響台灣金控業競爭版圖

資料來源:富果研究部

併購事件進展 – 金管會是決定此次併購案的關鍵因素

就目前台新金及中信金提出併購案的發展,未來主要有兩大時間點需關注,分別是 2024/09/16 前金管會對中信金提出公開收購的審核結果,以及 2024/10/09 台新金及新光金針對併購案投票的臨時股東會(以下皆簡稱股臨會)。

金管會審核為此次併購案的重要關鍵,一是因為此次併購案台新金及中信金都有提出換股,若併購案出狀況造成股價波動劇烈,將可能影響金融市場的穩定性及三家金控的股東權益;二是此併購案牽涉到金管會對合意併購及敵意併購但維護股東權益的立場,在維持金融市場秩序的前提下,若無法在兩立場間取得平衡,將可能影響未來台灣金融業整併的發展。

金管會審核過後,下個重要時點便是台新金及新光金的股臨會,就目前狀況來看,台新金併新光金利大於弊,而中信金併新光金有出價較高的優勢,故新光金較可能出現正反兩派僵持不下的情況,造成下圖幾種類型的事件發展。

就目前發展,台新新光金、中信新光金及中信台新新光金都有可能會發生

資料來源:富果研究部、公開資訊觀測站

至於要如何分析各事件未來發生的機率,富果判斷除了金管會決策,兩家金控的資本實力也將是關鍵,因此依金管會決策可分為兩條路線,並加入資本實力比較進行分析:

1.金管會同意中信金公開收購新光金:

根據 2024Q2 季報,兩家金控帳上現金分別為台新金 256 億及中信金 1,235 億,若以中信金公告公開收購後計算之收購價 14.46 元計算,兩家金控最多可收購的新光金股權分別為 11.4% 及 55.2%,故金管會若放行中信金,則從資本實力來看中信金完全可以收購新光金,且即便台新金同時收購成功,則以換股合併後的持股比例來看,中信金也將成為台新新光金的單一最大股東。

2.金管會反對中信金公開收購新光金,但台新新光金合併後中信金仍想收購台新新光金:

台新新光金合併成功後,台新公司派將持有台新新光金約 9.7% 股權,若中信金目標是股權超過台新公司派成為第一大股東,以台新金 2024/08/30 股價 18.50 元,並溢價 20% 收購計算,則中信金需準備約 469 億才能收下台新新光金的 9.7% 股權,以其目前帳上現金 1235 億來看是沒太大問題的。

因此綜合以上股權及事件的分析,基本上只要金管會同意中信金進行公開收購,以中信金的資本實力完全有辦法拿下新光金或台新新光金的控制權。

台新新光金合併後台新公司派僅擁有 9.7% 股權,除非找外援否則難以應付中信金公開收購

資料來源:富果研究部

綜合以上內容及分析,雖然併購案未來有諸多可能性,但富果判斷最終可能還是會由台新金拿下新光金,金管會將拒絕中信金併新光金。主要原因建立在金融秩序穩定的基礎上,就如台新金 2024Q2 法說會所提及,台新金 2022 年便有提出過敵意併購新光金,但遭金管會拒絕,顯示出金管會是傾向合意併購以維持市場秩序穩定,且在同樣監理標準下不太可能出現不一致的情形。

當然最終實際情形還是要看台新金、中信金、新光金及金管會的規劃,且也不排除中信金會在台新金及新光金合併後,再度提出公開收購台新新光金,因此讀者可以持續追蹤後續事件發展。

補充:目前台新金、新光金及中信金提出之併購聲明及回應

台新金 2024/08/27 提出之 6 點聲明及評論

1.合意併購是雙方經過多方評估完成,應該要優先尊重,若出現敵意併購干擾造成破局,未來將失去合意空間,並有違金管會合意初衷。

2.開放敵意併購之規範是鼓勵整併而非逼退合意併購,但若濫用將有監理失序風險,對未來金融業整併並無好處。

3.若以開放公平競爭理由放行敵意併購,就是政策上同意以敵意驅逐合意併購,對雙方並不公平,因為敵意併購方可任意加價以提高合意方成本,且只要收購 10% 就能阻撓,對合意雙方付出的努力及程序正義有待商榷。

4.若容許合意及敵意併購並行,且最終成功,敵意方透過收購取得的股權將干擾新成立合併公司之決策,或將啟動新敵意併購,耗損金融業並造成亂象,且使監理及政府規範複雜化。

5.整併除了得兼顧市場穩定及股東利益,金管會需有更高的道德標準,從中信金來看,目前親信及負責人都還在訴訟中或有未結案件,故審視大股東適格性是金管會得考量之因素。

6.期待金管會支持合意併購優先,以立下未來併購規矩

其他評論:

相信金管會不會核准中信金,因為 2022/11 時台新金就有以公開收購新光金的方式向金管會討論,與中信金相比雖價格不一樣但架構相似,當時金管會就有對此架構進行質疑,認為股份對價會產生股價波動,故拒絕公開收購新光金提案,因此在金管會採用一樣監理標準的情況下,並不會放行中信金。

中信金 2024/08/28 提出之 9 點聲明

1.中信金看好未來合併可產生極大綜效,所以能提出具吸引力之價格以回饋新光金股東,同時中信金股東也能從合併達到雙贏。

2.中信金依主管機關所制定之公開收購程序合法合規進行,絕非突襲,公司將在取得主管機關核准後才會公開收購,最後由中信金及新光金董事會及股東會同意後才合併。若以其他方式如未經主管機關核准,也不購入股票,就以徵求委託書取得經營權的做法,雖是金融史首見,但絕非正途。

3.此次公開收購中信金應是新光金股東的最佳選擇,不只價格,包含經營績效、市場規模、財務結構、公司和諧及未來增資能力等方面均領先。且中信金為第一家向主管機關申請公開收購的金融業者,相信主管機關會公平審核。

4.中信金績效卓越,反觀報載新光金股東已對台新金及新光金合併案提起訴訟,認為有違反金金分離、違規插旗、涉及關係人交易,並有損及股東權益的疑慮;加上面對新光金董事會 3 席董事及 1 席獨董的具體反對意見,顯見董事會並未一致合意,以上紛擾也請主管機關斟酌。

5.若能由一家以上的金融機構,依相關規範在市場機制下公平競爭,將能反應新光金公平價值,並保障新光金股東權益,實質上亦不影響金融秩序。反之,若無重大損及公眾利益的理由,相關單位不給新光金股東選擇的機會,新光金股東權益會立即遭受損害,恐才會造成金融秩序混亂。

6.公司進行併購時應以保障股東權益為優先,雙方縱有董事會合意,倘若董事會合意的條件與其他競爭者有差距,無理由設定合意優先、甚至排除其他條件較佳者,否則會損及股東權益,反觀國際併購實務從未見過董事會合意較保障股東權益為優先,籲請主管機關注意。

7.中信金規模大於新光金,新光金規模大於台新金,就過往案例大併小風險小、小併大風險大。因此大併小成功機率較高,日後經營也較穩定,若產生風險也有較高承受力。另外,也要考慮公司增資能力,及過往有無因無法增資而遭裁罰的紀錄,這也是併購需審視的主要條件

8.中信金有豐富併購經驗,包含併購萬通銀行、台灣人壽等,經營績效卓越,若有機會完成合併,將為雙方股東創造最大利益。

9.中信金積極落實 ESG,並於 2023 年獲金管會首屆永續金融評鑑排名前 20% 肯定。

新光金 2024/09/03 針對中信金提出 9 點聲明之回應及評論

1.新光金與台新金是經過 2 年努力,才由各自董事會決議啟動合併研究,並於 2024/08/22 簽訂合併契約,接下來也將依程序送交 2024/10/09 股東會臨時決議,向金管會等主管機關申請合併,一切都是依循主管機關宣示的「開大門、走大路」的政策執行。因此新光金合意併購對象為台新金,尚無其他金融公司。

2.中信金於 2024/08/28 法說提及因前董事長有去找中信金,故公開收購新光金算一種合意併購,並無突襲。然前董事長吳東進一非新光金經營團隊,二也未獲得董事會授權,中信金在與未經新光金董事會授權之人士洽談併購,並稱之為「合意併購」,已不當曲解合意併購之法律定義,將有誤導投資大眾,且有違公司治理原則之虞。

3.具媒體報導中信金公開宣稱將來會禮遇吳東進家族,但金融機構之經營不可因一己之私私相授受,如此言論似已漠視中信金董事會職權,恐有致一人決策之公司治理缺失之虞。

4.新光金與台新金合意併購在先,但中信金是在新光金跟台新金努力之基礎上臨時介入,從未跟新光金有接洽,並在此基礎上加碼,即屬影響金融市場秩序之突襲行為。此外,彭主委也在 2024/06 對外宣示「金融機構與一般企業不同,不能用突擊方式」,故中信金此舉不僅違背主管機關期待,也將造成金融市場秩序混亂。此例若一開,未來合意併購之金金併將消失,只要規模夠大就可併購將非好事。

5.換股比例是經嚴謹考量決定,符合獨立專家所出具之合理換股比例。再者,中信金所稱以股東權益為優先考量的說法,並不盡然符合企併法的規定,企併法有規定公司決定併購對象,除了價格公平外,也需從利害關係人權益、合併公司間文化、業務互補性急公司整合難易度等因素考量,才能達公司利益最大化、並保障股東權益。新光金也將繼續向台新金溝通換股比例調整空間,以符合股東期待。

6.金融業併購相當複雜,並非價高、規模大者得,仍須考量員工、客戶及股東權益不在併購過程中受損,而根本重要的元素就是更深層的文化融合、員工安心及合併過程中公司經營穩定等,新光金相信台新金的合意併購,能幫助新光新實現利益最大化。

其他評論:

公司傾向結婚而非出售的說法,因為公司希望追求長遠經營,而不是價高者得,且認為併購後未來要達成員工、客戶及股東三贏。以台新金來看就是已洽談相當久,有充分認識雙方優缺點,並對併購後員工未來規劃具體,加上台新金也算泛新光集團,在有相似基因的情況下,同理心會較不一樣。此外,新光金一大訴求是合併後新光的品牌及名字都得保留。

三方核心論點總結:

台新金:敵意併購若優先於合意併購,將有損未來金融業之發展,並造成市場金融秩序混亂,且台新金之前便有提出過敵意併購,在監理標準一致下不應放行中信金。

中信金:若有一家以上金融機構在市場機制下公平競爭,將能反應新光金實際價值,並保障股東權益,且中信金大併小對未來風險能更有承受力。

新光金:中信金所提之合意為中信金與新光金前董事長吳東進之合意,已曲解合意併購定義,除了誤導投資大眾,還有違公司治理原則。此外,新光金認為併購重點在達成員工、客戶及股東之三贏,故已洽談許久、並同是泛新光集團的台新金將更加適合。

自我揭露與聲明:

本人/本撰寫相關團體( 以下簡稱我 )無持有本文提到之股票的多方部位,且預計不會在未來 72 小時內增加持股。我與本文所提到的公司沒有商業關係,撰寫本文僅為分享,並無收取任何報酬。本文之資訊僅供分析參考,不保證內容之完整性與正確性,也不構成任何買賣有價證券之要約或宣傳。

責任編輯:邱翊雲(合格證券投資分析人員)

一、 未經合法授權,請勿翻載,本站內容僅供參考,本公司不負任何法律責任。

二、 投資人若依此以為買賣依據,須自負盈虧之責。

三、 與本網站有關一切糾紛與法律問題,均依中華民國相關法令解釋及適用之。

閱讀進度

Related Posts

【法說會備忘錄】新光金 20240925

【個股分析】台灣生技大廠保瑞,如何透過收購策略、擴張全球版圖

【法說會備忘錄】新光金 20240319

Fugle 富果研究團隊 / 師大企管系

熱愛接觸新興科技,持續累積商業洞察的實力

努力朝財富自由之路邁進

【法說會備忘錄】慧洋-KY 2024Q2(10/08 更新)

公債跟公司債差在哪?公司債利率為什麼比較高?