0%

在<雲端服務商機!白話文解構「伺服器概念股」>中提到隨著伺服器的升級,對於 CCL(銅箔基板)規格及需求都將有所提升。此篇研究報告將進一步深入介紹 CCL,並分析其成長潛力。看完這篇文章,你將了解以下幾件事情:

- 什麼是 CCL?不同等級的 CCL 有什麼差別?

- 高頻 CCL 和高速 CCL 終端應用場景的發展潛力

- 高速 CCL 相關投資機會

什麼是 CCL?

CCL 是 PCB(印刷電路板)的關鍵原材料之一(占 PCB 製造成本 40-60%)。負責導電和支撐電路板,其品質和規格將會直接影響 PCB 的工作頻率和速度等效能表現。

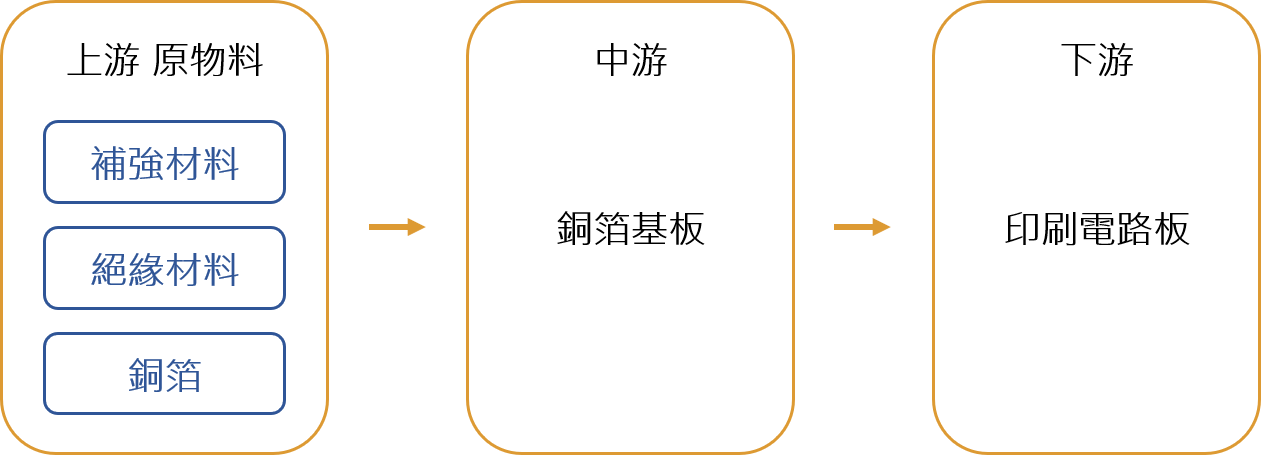

CCL 位於 PCB 產業的中游,其上游包括提供補強材料(如玻璃纖維、棉紙等)、絕緣材料(如環氧樹脂、聚酯等)和銅箔,經中游的製造商加工成 CCL 後,再交由下游廠進行蝕刻、打孔製作成 PCB 。

Source:富果研究部

Source:富果研究部

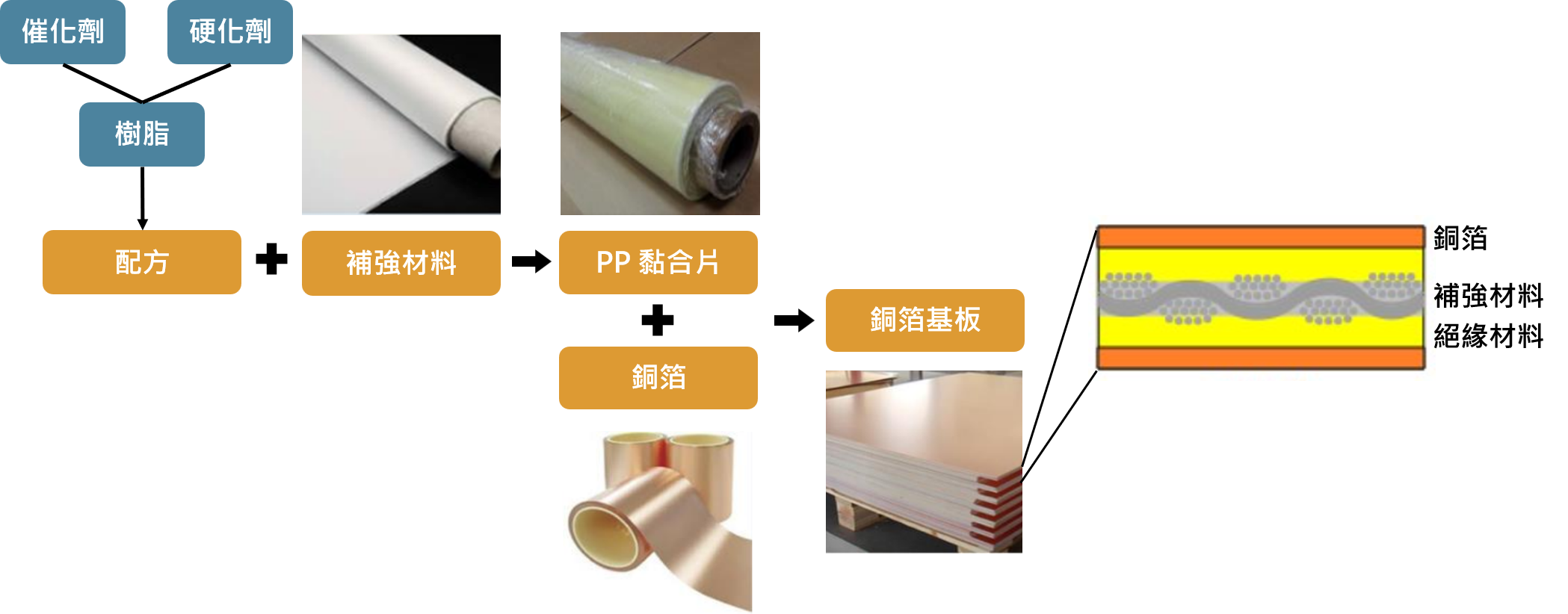

CCL 的製程簡單而言會先將補強材料浸泡至不同的絕緣材料配方中,形成半固化的 PP(Prepreg,黏合片),再將 PP 與銅箔壓合製成 CCL。就成本結構而言,銅箔約占 CCL 成本 35-45%;補強材料約 25-40%;絕緣材料則約為 20-30%。

Source:聯茂、台燿、富果研究部

Source:聯茂、台燿、富果研究部

不同等級的 CCL 有什麼差別?

CCL 的物理性質主要透過 Df(介電損耗)、Dk(介電係數)及 Tg(玻璃轉換溫度)來衡量,背後的推導牽扯到較多的物理理論,讀者只需記得以下幾個結論:Df 代表了電訊號在材料中的損耗狀況;Dk 代表了電訊號在材料中的延遲情況; Tg 則代表 CCL 的耐高溫能力。

一般而言,對訊號損耗狀況要求較高的高速傳輸(例如伺服器、網路交換器等)需使用低 Df (低損耗)的 CCL,而高速訊號若要加上以高頻率的方式傳輸(例如 5G 毫米波,關於 5G 介紹可參考<白話文詳解 5G 產業,有哪些投資機會?>富果研究報告),則會進一步要求使用低 Df 且低 Dk(低延遲)的 CCL。此外,在當今多數高階應用都會產生大量廢熱進而導致工作溫度提高狀況下,大部分的 CCL 都被要求要有較高的 Tg。

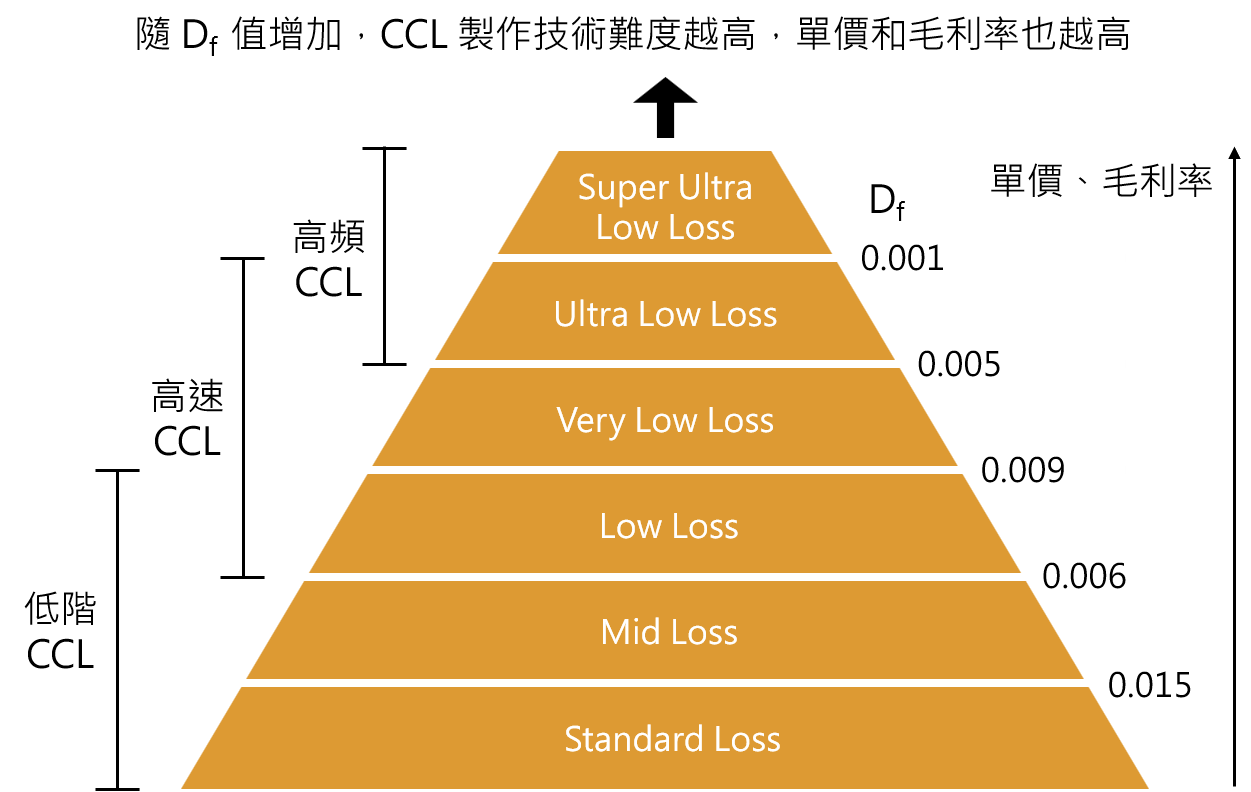

CCL 根據不同的 Df 值目前可切分為六個等級(且隨著對傳輸速度和頻率的要求持續升高, CCL 仍不斷升級當中),越上層的(Df 越低),技術就越難,附加價值也越高。例如 Intel 的 Eagle Stream 和 AMD 的 Zen4 等最新一代伺服器架構便使用 Very Low Loss 以上的 CCL,其 CCL 單價較上一代成長約 30~50%。

CCL 的等級還可根據應用領域的不同,粗略分類為中高階 CCL 及低階 CCL,其中中高階包含高速高頻 CCL(以下簡稱高頻 CCL)和高速 CCL 兩種,底下我們將透過介紹各個類別的終端應用帶大家認識 CCL 的未來發展空間。

Source:富果研究部

淺談全球 CCL 市場樣貌,其中台廠多居高速 CCL 市場

全球 CCL 製造商主要可以分成生產中高階 CCL 的美臺日企業和低階 CCL 的中國企業。中高階 CCL 由於製造技術較高,其中的高頻和高速兩大市場均呈寡占市場樣態,相較之下,低階 CCL 進入門檻不高,有多間中國企業投入其中,根據中國調研機構億渡數據的資料顯示,2020 年前五大供應商的市占率(CR5)僅 52%,仍

立即註冊會員閱讀全文10 秒註冊解鎖完整報告

10 秒註冊解鎖完整報告

每週更新,精準掌握投資決策

成為會員繼續閱讀全文,再享每週更新獨家研究報告與多項富果投資研究工具!

- 精選研究報告完整時事短評、法說會備忘錄

- 技術圖表多種投資分析工具與指標

- 筆記功能速記投資心得與重要筆記

- 自訂版面客製喜歡的看盤版面