全球最大串流媒體公司 Netflix 過去兩年受惠疫情帶動宅經濟的紅利,訂閱用戶數從 2019 年底疫情前的 1.6 億戶快速成長到 2022Q2 的 2.2 億戶。但近期因成長放緩,股價自 2022 年初以來已下跌超過 60%,公司近期發布 2022Q2 財報,以下為電話會議重點及最新觀點:

Netflix 的財務及營運面

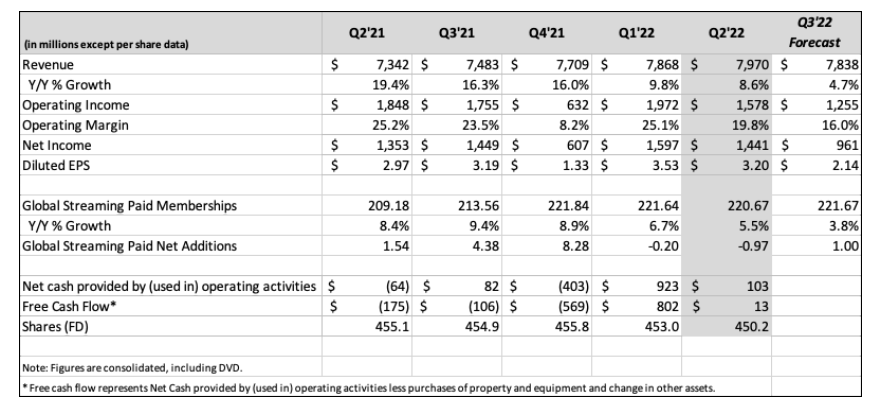

1.2022Q2 財務狀況:付費會員數 QoQ-97 萬戶(市場預期減少 200 萬戶), 營收為 79.7 億美元(以下同),YoY +8.6%(市場預期 80.5 億元),其中增長 6.0% 來自訂閱會員數量成長,2.6% 來自訂閱費用調漲,若扣除匯率影響,營收年增率為 13%(公司有 60% 營收來自非美元區,因此美元升值將造成匯損)。

營業利益率為 15.8 億元,YoY -14.6%,衰退主因 1.5 億元的員工遣散費及房屋租賃減損。淨利潤為 14.4 億元,YoY+6.5%,稀釋後 EPS 為 3.2 元(市場預期 2.98 元),YoY+0.23 元,整體營運優於市場預期。

2.2022Q3 財務預測:預估付費會員數 QoQ+100 萬戶(市場預期 183 萬戶),營收預估為 78.4 億,YoY+4.7%;營業利益為 12.6 億元,YoY-29.0%;稅後淨利 9.6 億元,稀釋後 EPS 為 2.14 元,成長仍持續放緩。

Source:Netflix

Source:Netflix

3.2022Q2 現金流:營業現金流 1.03 億元,自由現金流 0.13 億元,已連續兩季現金流為正,代表公司自身營運產生的現金流已能支付所有的內容支出,並預估 2022 全年自由現金流可達 10 億元。

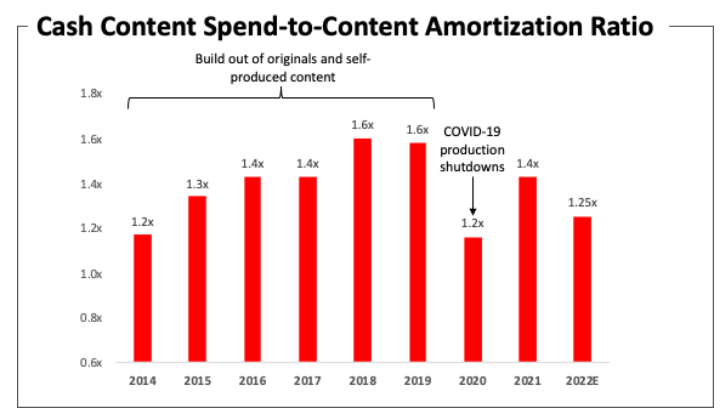

而公司預計今年將投入 170 億元於內容支出,持續加大內容投資,不過其內容現金支出/內容攤提比例預計為 1.2~1.3 倍,已低於歷史平均。

Source:Netflix

Source:Netflix

以上代表公司已從狂虧錢大灑幣的階段邁向實際賺錢,能自給自足的階段,且 SaaS 公司的特性在於邊際成本較低(建置成本大多在前期),一旦賺錢後除非產業衰退或用戶數大減,否則有大機率能持續賺錢,相較其他串流公司大多都還在虧錢,Netflix 未來發展策略將有更多彈性。

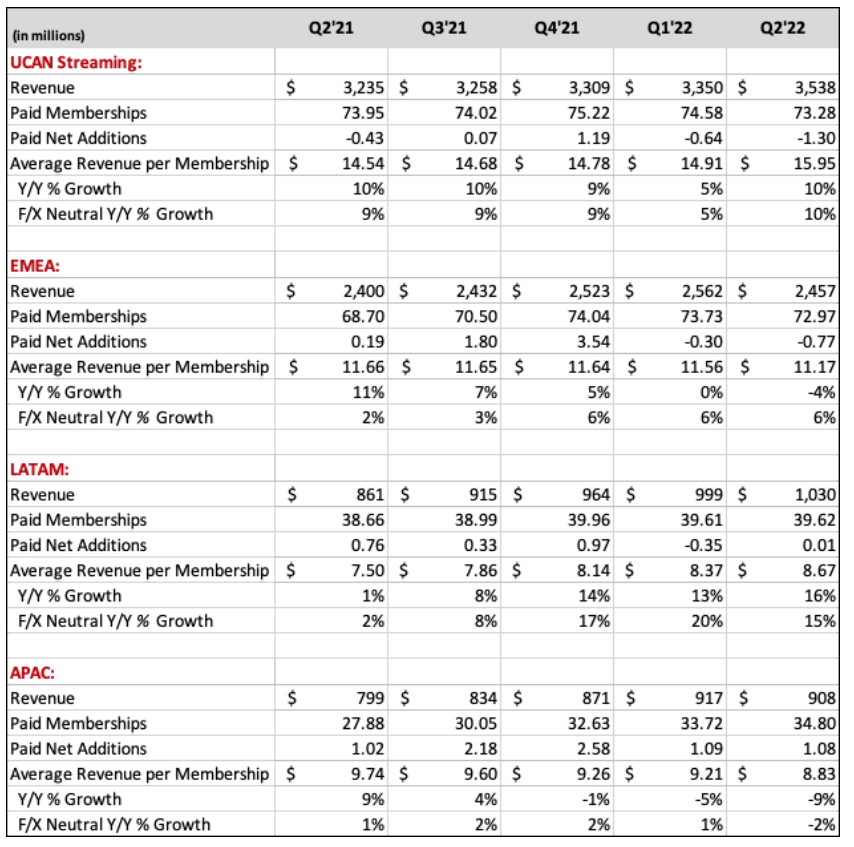

4.各國營運狀況:減少的 97 萬用戶中,北美地區流失 130 萬用戶,中東及歐洲區流失 80 萬,而亞太區則增加 110 萬戶、拉丁美洲持平。

營運方面,北美區營收 YoY+9.3%,ARPU(Average Revenue per Membership) 因調漲訂閱費,為 15.95 元,YoY+9.7%;歐洲區受戰爭、歐元貶值影響,營收 YoY+2.3%,ARPU 11.17 元,YoY-4.2%;拉丁美洲營收 YoY+19.6%,ARPU 8.67 元,YoY+15.6%;亞太區營收 YoY+13.6%,但 ARPU 因降價競爭為 8.83 元,YoY-9.3%。

Source:Netflix

公司在歐美區成長已趨飽和,而訂閱費用因 Disney+、HBO 等競爭者的入局,估計未來再調漲的機率也不高,未來此區的成長動能將來自公司推出的廣告方案。

而亞洲、拉美目前雖僅佔公司營收 24%,訂閱用戶數僅約 7,400 萬戶,而兩區目前總人口約 25 億人,未來市場空間還很大,公司目前透過降價、推出適合的內容搶客(例如加大韓劇投資),是公司未來成長的關鍵。

共享用戶收費及廣告服務分析

總結 Netflix 現在面臨的困境,在於整體串流產業從疫情時的高速成長期轉向成熟期,而 Netflix 的商業模式又相對簡單,由訂閱用戶數+訂閱費用拉動成長,因此在產業趨向成熟後,勢必要找出其他變現手段。

公司目前的兩大主要解方:

1. 向共享用戶收費: 公司統計目前約有 1 億人蹭帳戶看,其中又以拉丁美洲最嚴重,因此在上季開始先向阿根廷等五個拉美國家收額外費用,對兩個 IP 地址同時用一個 Netflix 帳號的用戶每月多收 2.99 美元的費用,並將擴及到其他國家。

2. 推出廣告方案: 宣布和微軟合作,推出有廣告的低價訂閱方案,預計 2023 年先在歐美區推出。選微軟的好處也包括在遊戲、Azure 雲方面的潛在合作。

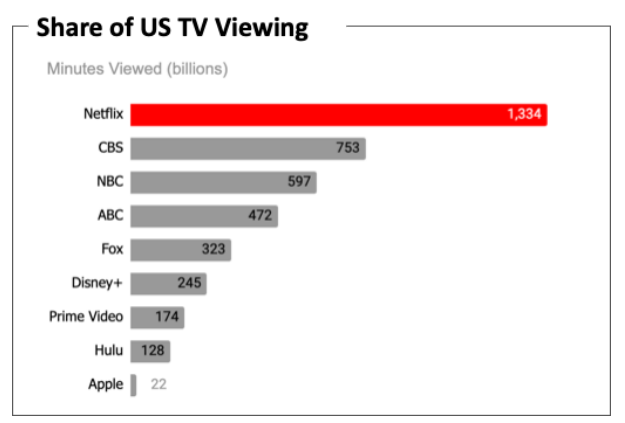

廣告服務的推出,會是未來關鍵成長動能,代表公司的變現邏輯從過往的以 「用戶數量收費」,拓展到以 「用戶花費的時間」 ,公司正式走入互聯網公司的典型商業模式,匯聚流量後再變現。

根據統計,目前 Netflix 在北美整體電視觀看時間市佔率為 7.7%,明顯高於競爭對手,因此用戶觀看時間越長,廣告曝光的時間也越久,其收入也會越高。

Source:Netflix、Nielsen

而根據公司過往對影視內容品質的要求、爆紅款的打造率,以及後續遊戲、動畫的推出,可以預測用戶使用時長將會再增加,因此廣告將是公司未來最重要的成長動能,也可能是讓公司營運再回到成長期的關鍵。

不過根據 Netflix 目前策略,將推出低價有廣告的訂閱來分層,但會願意為了省幾十元訂閱費而選擇有廣告版本的用戶,通常消費能力也較低,因此在廣告的成效、導流上要如何取得成效,這也是 Netflix 未來要面臨的考驗。

根據 Netflix 的下季展望成長仍不如市場預期,投資公司的邏輯要從過去的成長股轉向價值股,不能再期望公司業績會像過去兩年一樣爆發成長,以目前 210 元股價計算之 Forward P/E 約 19 倍,估值尚屬合理,但未來則需重點關注公司在廣告訂閱的推出時程及規劃。

自我揭露與聲明:

本人/本撰寫相關團體( 以下簡稱我 )目前無持有本文提到之股票的多方部位,且預計不會在未來 72 小時內增加持股。我與本文所提到的公司沒有商業關係,撰寫本文僅為分享,並無收取任何報酬。本文之資訊僅供分析參考,不保證內容之完整性與正確性,也不構成任何買賣有價證券之要約或宣傳。

責任編輯:林旻毅(持有高業、投信投顧證照,通過 CFA Level 1)

一、 未經合法授權,請勿翻載,本站內容僅供參考,本公司不負任何法律責任。

二、 投資人若依此以為買賣依據,須自負盈虧之責。

三、 與本網站有關一切糾紛與法律問題,均依中華民國相關法令解釋及適用之。